Презентация - Деньги, кредит, банки

Нужно больше вариантов? Смотреть похожие Нажмите для полного просмотра

|

Распечатать

- Уникальность: 80%

- Слайдов: 128

- Просмотров: 5452

- Скачиваний: 2470

- Размер: 2.07 MB

- Онлайн: Да

- Формат: ppt / pptx

Слайды и текст этой онлайн презентации

Слайд 1

Деньги, кредит, банки

К.э.н., доцент Демина Надежда Константиновна

К.э.н., доцент Демина Надежда Константиновна

Слайд 2

Основные темы курса

Деньги и денежный оборот Сущность и формы кредита Основы банковского дела

Деньги и денежный оборот Сущность и формы кредита Основы банковского дела

Слайд 3

Тема 1 Деньги и денежная система

Вопросы: Сущность и форма денег Денежная масса и ее структура Участники создания денежной массы Влияние денежного сектора на развитие экономики Денежный оборот и его особенности в России

Вопросы: Сущность и форма денег Денежная масса и ее структура Участники создания денежной массы Влияние денежного сектора на развитие экономики Денежный оборот и его особенности в России

Слайд 4

1. Сущность и формы денег

Денежная система – организация денежного обращения, сложившаяся исторически и закрепленная законодательно

Денежная система – организация денежного обращения, сложившаяся исторически и закрепленная законодательно

Слайд 5

Элементы денежной системы

Денежные единицы и их виды Эмиссионный механизм Порядок осуществления наличных и безналичных расчетов Инструменты регулирования денежного обращения

Денежные единицы и их виды Эмиссионный механизм Порядок осуществления наличных и безналичных расчетов Инструменты регулирования денежного обращения

Слайд 6

Деньги

Слайд 7

Определение денег

Деньги - это актив, выполняющий три основные функции: 1. средство обращения 2. мера стоимости 3. средство сбережения

Деньги - это актив, выполняющий три основные функции: 1. средство обращения 2. мера стоимости 3. средство сбережения

Слайд 8

Средство обращения

Деньги в данной функции выступают общепринятым средством для расчетов и платежей

Деньги в данной функции выступают общепринятым средством для расчетов и платежей

Слайд 9

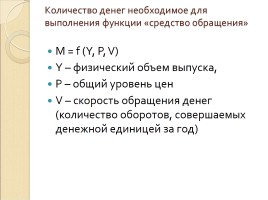

Количество денег необходимое для выполнения функции «средство обращения»

M = f (Y, P, V) Y – физический объем выпуска, Р – общий уровень цен V – скорость обращения денег (количество оборотов, совершаемых денежной единицей за год)

M = f (Y, P, V) Y – физический объем выпуска, Р – общий уровень цен V – скорость обращения денег (количество оборотов, совершаемых денежной единицей за год)

Слайд 10

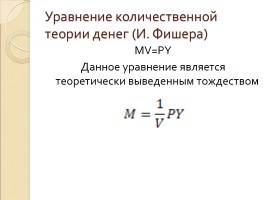

Уравнение количественной теории денег (И. Фишера)

MV=PY Данное уравнение является теоретически выведенным тождеством

MV=PY Данное уравнение является теоретически выведенным тождеством

Слайд 11

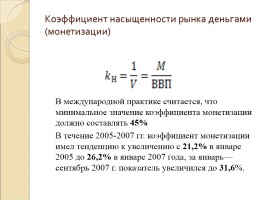

Коэффициент насыщенности рынка деньгами (монетизации)

В международной практике считается, что минимальное значение коэффициента монетизации должно составлять 45% В течение 2005-2007 гг. коэффициент монетизации имел тенденцию к увеличению с 21,2% в январе 2005 до 26,2% в январе 2007 года, за январь—сентябрь 2007 г. показатель увеличился до 31,6%.

В международной практике считается, что минимальное значение коэффициента монетизации должно составлять 45% В течение 2005-2007 гг. коэффициент монетизации имел тенденцию к увеличению с 21,2% в январе 2005 до 26,2% в январе 2007 года, за январь—сентябрь 2007 г. показатель увеличился до 31,6%.

Слайд 12

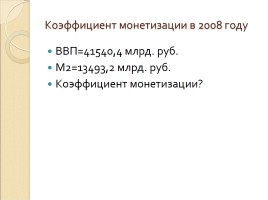

Коэффициент монетизации в 2008 году

ВВП=41540,4 млрд. руб. М2=13493,2 млрд. руб. Коэффициент монетизации?

ВВП=41540,4 млрд. руб. М2=13493,2 млрд. руб. Коэффициент монетизации?

Слайд 13

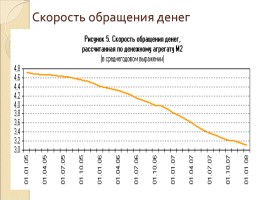

Скорость обращения денег

Слайд 14

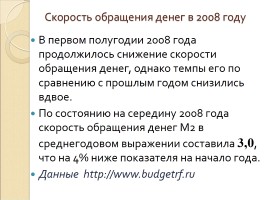

Скорость обращения денег в 2008 году

В первом полугодии 2008 года продолжилось снижение скорости обращения денег, однако темпы его по сравнению с прошлым годом снизились вдвое. По состоянию на середину 2008 года скорость обращения денег М2 в среднегодовом выражении составила 3,0, что на 4% ниже показателя на начало года. Данные http://www.budgetrf.ru

В первом полугодии 2008 года продолжилось снижение скорости обращения денег, однако темпы его по сравнению с прошлым годом снизились вдвое. По состоянию на середину 2008 года скорость обращения денег М2 в среднегодовом выражении составила 3,0, что на 4% ниже показателя на начало года. Данные http://www.budgetrf.ru

Слайд 15

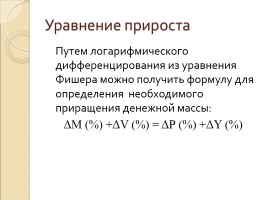

Уравнение прироста

Путем логарифмического дифференцирования из уравнения Фишера можно получить формулу для определения необходимого приращения денежной массы: ΔM (%) +ΔV (%) = ΔР (%) +ΔY (%)

Путем логарифмического дифференцирования из уравнения Фишера можно получить формулу для определения необходимого приращения денежной массы: ΔM (%) +ΔV (%) = ΔР (%) +ΔY (%)

Слайд 16

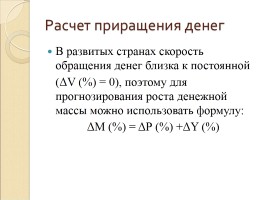

Расчет приращения денег

В развитых странах скорость обращения денег близка к постоянной (ΔV (%) = 0), поэтому для прогнозирования роста денежной массы можно использовать формулу: ΔM (%) = ΔР (%) +ΔY (%)

В развитых странах скорость обращения денег близка к постоянной (ΔV (%) = 0), поэтому для прогнозирования роста денежной массы можно использовать формулу: ΔM (%) = ΔР (%) +ΔY (%)

Слайд 17

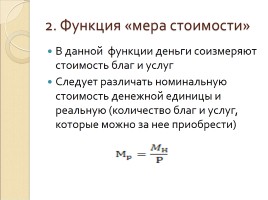

2. Функция «мера стоимости»

В данной функции деньги соизмеряют стоимость благ и услуг Следует различать номинальную стоимость денежной единицы и реальную (количество благ и услуг, которые можно за нее приобрести)

В данной функции деньги соизмеряют стоимость благ и услуг Следует различать номинальную стоимость денежной единицы и реальную (количество благ и услуг, которые можно за нее приобрести)

Слайд 18

Главная характеристика денег – всеобщий эквивалент

Любой товар может быть выражен в определенном количестве товара, который признан эквивалентом, например, в шкурках белок Мешок муки = 3 шкуркам белок

Любой товар может быть выражен в определенном количестве товара, который признан эквивалентом, например, в шкурках белок Мешок муки = 3 шкуркам белок

Слайд 19

3. Функция «средство сбережения»

Деньги выступают резервом покупательной способности Основное преимущество денег – абсолютная ликвидность Ликвидность – свойство актива без дополнительных затрат быть использованным для расчетов и платежей при сохранении номинала.

Деньги выступают резервом покупательной способности Основное преимущество денег – абсолютная ликвидность Ликвидность – свойство актива без дополнительных затрат быть использованным для расчетов и платежей при сохранении номинала.

Слайд 20

Третья функция денег – средство сбережения

Деньги представляют собой запас ценности (средство сохранения ценности) В деньгах можно хранить свои сбережения с целью покупки дорогостоящего товара в будущем

Деньги представляют собой запас ценности (средство сохранения ценности) В деньгах можно хранить свои сбережения с целью покупки дорогостоящего товара в будущем

Слайд 21

Абсолютная ликвидность как свойство наличных денег

Имея на руках наличные деньги можно без проблем купить любой товар или услугу Это свойство денег быстро и без издержек обмениваться на любой товар получило название абсолютной ликвидности Ликвидность (от лат. liquidus «жидкий, текучий») Только наличные деньги обладают абсолютной ликвидностью

Имея на руках наличные деньги можно без проблем купить любой товар или услугу Это свойство денег быстро и без издержек обмениваться на любой товар получило название абсолютной ликвидности Ликвидность (от лат. liquidus «жидкий, текучий») Только наличные деньги обладают абсолютной ликвидностью

Слайд 22

Применение термина «ликвидность»

Данный термин применяется как оценка возможной скорости обмена данного товара на деньги Все имущество данного лица можно разделить на группы по степени ликвидности: Абсолютная ликвидность: наличные деньги Высокая ликвидность: деньги на банковских счетах Низкая ликвидность: недвижимость, автомобиль

Данный термин применяется как оценка возможной скорости обмена данного товара на деньги Все имущество данного лица можно разделить на группы по степени ликвидности: Абсолютная ликвидность: наличные деньги Высокая ликвидность: деньги на банковских счетах Низкая ликвидность: недвижимость, автомобиль

Слайд 23

Плюсы и минусы формирования сбережений в денежной форме

Плюс: деньги обладают абсолютной ликвидностью, в любой момент можно их обменять на необходимый товар Минус: в условиях инфляции с течением времени деньги обесцениваются

Плюс: деньги обладают абсолютной ликвидностью, в любой момент можно их обменять на необходимый товар Минус: в условиях инфляции с течением времени деньги обесцениваются

Слайд 24

Количество денег, используемых в качестве средства сбережения

M=f(P , r) P- уровень инфляции r – доходность по финансовым активам

M=f(P , r) P- уровень инфляции r – доходность по финансовым активам

Слайд 25

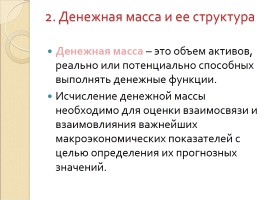

2. Денежная масса и ее структура

Денежная масса – это объем активов, реально или потенциально способных выполнять денежные функции. Исчисление денежной массы необходимо для оценки взаимосвязи и взаимовлияния важнейших макроэкономических показателей с целью определения их прогнозных значений.

Денежная масса – это объем активов, реально или потенциально способных выполнять денежные функции. Исчисление денежной массы необходимо для оценки взаимосвязи и взаимовлияния важнейших макроэкономических показателей с целью определения их прогнозных значений.

Слайд 26

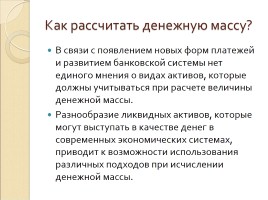

Как рассчитать денежную массу?

В связи с появлением новых форм платежей и развитием банковской системы нет единого мнения о видах активов, которые должны учитываться при расчете величины денежной массы. Разнообразие ликвидных активов, которые могут выступать в качестве денег в современных экономических системах, приводит к возможности использования различных подходов при исчислении денежной массы.

В связи с появлением новых форм платежей и развитием банковской системы нет единого мнения о видах активов, которые должны учитываться при расчете величины денежной массы. Разнообразие ликвидных активов, которые могут выступать в качестве денег в современных экономических системах, приводит к возможности использования различных подходов при исчислении денежной массы.

Слайд 27

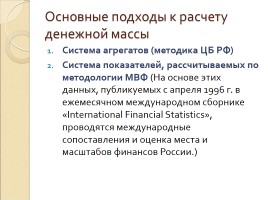

Основные подходы к расчету денежной массы

Система агрегатов (методика ЦБ РФ) Система показателей, рассчитываемых по методологии МВФ (На основе этих данных, публикуемых с апреля 1996 г. в ежемесячном международном сборнике «International Financial Statistics», проводятся международные сопоставления и оценка места и масштабов финансов России.)

Система агрегатов (методика ЦБ РФ) Система показателей, рассчитываемых по методологии МВФ (На основе этих данных, публикуемых с апреля 1996 г. в ежемесячном международном сборнике «International Financial Statistics», проводятся международные сопоставления и оценка места и масштабов финансов России.)

Слайд 28

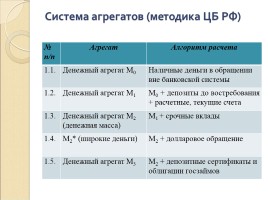

Система агрегатов (методика ЦБ РФ)

№ п/п Агрегат Алгоритм расчета

1.1. Денежный агрегат М0 Наличные деньги в обращении вне банковской системы

1.2. Денежный агрегат M1 М0 + депозиты до востребования + расчетные, текущие счета

1.3. Денежный агрегат М2 (денежная масса) М1 + срочные вклады

1.4. М2* (широкие деньги) М2 + долларовое обращение

1.5. Денежный агрегат М3 М2 + депозитные сертификаты и облигации госзаймов

№ п/п Агрегат Алгоритм расчета

1.1. Денежный агрегат М0 Наличные деньги в обращении вне банковской системы

1.2. Денежный агрегат M1 М0 + депозиты до востребования + расчетные, текущие счета

1.3. Денежный агрегат М2 (денежная масса) М1 + срочные вклады

1.4. М2* (широкие деньги) М2 + долларовое обращение

1.5. Денежный агрегат М3 М2 + депозитные сертификаты и облигации госзаймов

Слайд 29

Депозитный (сберегательный) сертификат

Депозитный сертификат — ценная бумага, удостоверяющая сумму вклада, внесенного в кредитную организацию. В сертификате закрепляются права его держателя— на получение по истечении установленного срока суммы вклада и процентов по нему. Сберегательный сертификат выдается вкладчику-гражданину, а депозитный - вкладчику - юридическому лицу.

Депозитный сертификат — ценная бумага, удостоверяющая сумму вклада, внесенного в кредитную организацию. В сертификате закрепляются права его держателя— на получение по истечении установленного срока суммы вклада и процентов по нему. Сберегательный сертификат выдается вкладчику-гражданину, а депозитный - вкладчику - юридическому лицу.

Слайд 30

.

Слайд 31

.

Слайд 32

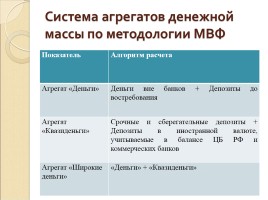

Система агрегатов денежной массы по методологии МВФ

Показатель Алгоритм расчета

Агрегат «Деньги» Деньги вне банков + Депозиты до востребования

Агрегат «Квазиденьги» Срочные и сберегательные депозиты + Депозиты в иностранной валюте, учитываемые в балансе ЦБ РФ и коммерческих банков

Агрегат «Широкие деньги» «Деньги» + «Квазиденьги»

Показатель Алгоритм расчета

Агрегат «Деньги» Деньги вне банков + Депозиты до востребования

Агрегат «Квазиденьги» Срочные и сберегательные депозиты + Депозиты в иностранной валюте, учитываемые в балансе ЦБ РФ и коммерческих банков

Агрегат «Широкие деньги» «Деньги» + «Квазиденьги»

Слайд 33

Сберегательные и срочные вклады

Сберегательный счёт – это бессрочный денежный вклад, который даёт возможность накопить средства и получить проценты. Пополнение счёта возможно в любое время, внеся средства наличными или перечислением. Срочный депозит – денежный вклад, принимаемый банком на оговоренный срок под фиксированный процент.

Сберегательный счёт – это бессрочный денежный вклад, который даёт возможность накопить средства и получить проценты. Пополнение счёта возможно в любое время, внеся средства наличными или перечислением. Срочный депозит – денежный вклад, принимаемый банком на оговоренный срок под фиксированный процент.

Слайд 34

Величина денежной массы (М2) (млрд. руб.)

Дата Денежная масса М2 Денежная масса М2 Денежная масса М2 Темпы прироста денежной массы, % Темпы прироста денежной массы, %

Дата Всего в том числе в том числе к пред-му месяцу к 1 января текущего года

Дата Всего нал. деньги безнал. к пред-му месяцу к 1 января текущего года

01.09.2008 14 530,1 3 887,4 10 642,7 2,3 9,5

01.01.2009 13 493,2 3 794,8 9 698,3 2,0 —

01.05.2009 12 339,1 3 410,1 8 928,9 1,9 -8,6

01.06.2009 12 861,1 3 461,9 9 399,3 4,2 -4,7

Дата Денежная масса М2 Денежная масса М2 Денежная масса М2 Темпы прироста денежной массы, % Темпы прироста денежной массы, %

Дата Всего в том числе в том числе к пред-му месяцу к 1 января текущего года

Дата Всего нал. деньги безнал. к пред-му месяцу к 1 января текущего года

01.09.2008 14 530,1 3 887,4 10 642,7 2,3 9,5

01.01.2009 13 493,2 3 794,8 9 698,3 2,0 —

01.05.2009 12 339,1 3 410,1 8 928,9 1,9 -8,6

01.06.2009 12 861,1 3 461,9 9 399,3 4,2 -4,7

Слайд 35

3. Участники создания денежной массы

Денежная база (условно: деньги, созданные государством) – обязательства ЦБ перед населением и коммерческими банками MB=H+RR

Денежная база (условно: деньги, созданные государством) – обязательства ЦБ перед населением и коммерческими банками MB=H+RR

Слайд 36

Обязательное резервирование

Современная банковская система построена на принципе частичного резервирования: ЦБ устанавливает долю (rr) от любого депозита принятого коммерческим банком, которая не может быть использована для проведения активных операций. Сумма обязательного резерва:RR=rr*D

Современная банковская система построена на принципе частичного резервирования: ЦБ устанавливает долю (rr) от любого депозита принятого коммерческим банком, которая не может быть использована для проведения активных операций. Сумма обязательного резерва:RR=rr*D

Слайд 37

Создание денежной базы

Денежная база – прямо подконтрольна ЦБ Теоретически MB=H+RR Эмиссией наличность ЦБ занимается монопольно Норма обязательного резервирования устанавливается также ЦБ.

Денежная база – прямо подконтрольна ЦБ Теоретически MB=H+RR Эмиссией наличность ЦБ занимается монопольно Норма обязательного резервирования устанавливается также ЦБ.

Слайд 38

Величина денежной базы (в широком определении) в 2008 и 2009 годах (млрд. руб.)

на 1 октября 2008 на 1 января 2009 на 1 апреля 2009 на 1 мая 2009 На 1 июня 2009

Денежная база 5 317,8 5 578,7 4 298,8 4 483,5 4 712,3

- наличные деньги в обращении с учетом остатков в кассах КБ 4 285,3 4 372,1 3 658,0 3 804,6 3 841,5

-корр. счета кредитных организаций в ЦБ 702,9 1 027,6 431,7 471,5 414,6

-обязательные резервы3 152,1 29,9 33,3 32,5 31,5

- депозиты КБ в ЦБ 154,0 136,6 163,4 159,6 407,4

- облигации ЦБ у кредитных организаций 23,5 12,5 12,4 15,3 17,3

на 1 октября 2008 на 1 января 2009 на 1 апреля 2009 на 1 мая 2009 На 1 июня 2009

Денежная база 5 317,8 5 578,7 4 298,8 4 483,5 4 712,3

- наличные деньги в обращении с учетом остатков в кассах КБ 4 285,3 4 372,1 3 658,0 3 804,6 3 841,5

-корр. счета кредитных организаций в ЦБ 702,9 1 027,6 431,7 471,5 414,6

-обязательные резервы3 152,1 29,9 33,3 32,5 31,5

- депозиты КБ в ЦБ 154,0 136,6 163,4 159,6 407,4

- облигации ЦБ у кредитных организаций 23,5 12,5 12,4 15,3 17,3

Слайд 39

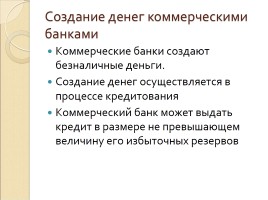

Создание денег коммерческими банками

Коммерческие банки создают безналичные деньги. Создание денег осуществляется в процессе кредитования Коммерческий банк может выдать кредит в размере не превышающем величину его избыточных резервов

Коммерческие банки создают безналичные деньги. Создание денег осуществляется в процессе кредитования Коммерческий банк может выдать кредит в размере не превышающем величину его избыточных резервов

Слайд 40

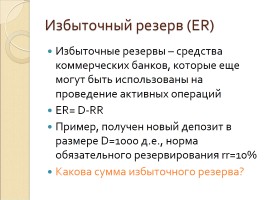

Избыточный резерв (ER)

Избыточные резервы – средства коммерческих банков, которые еще могут быть использованы на проведение активных операций ER= D-RR Пример, получен новый депозит в размере D=1000 д.е., норма обязательного резервирования rr=10% Какова сумма избыточного резерва?

Избыточные резервы – средства коммерческих банков, которые еще могут быть использованы на проведение активных операций ER= D-RR Пример, получен новый депозит в размере D=1000 д.е., норма обязательного резервирования rr=10% Какова сумма избыточного резерва?

Слайд 41

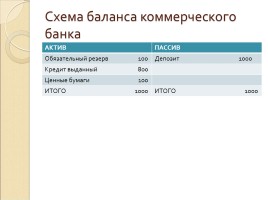

Схема баланса коммерческого банка

АКТИВ ПАССИВ

Обязательный резерв 100 Депозит 1000

Кредит выданный 800

Ценные бумаги 100

ИТОГО 1000 ИТОГО 1000

АКТИВ ПАССИВ

Обязательный резерв 100 Депозит 1000

Кредит выданный 800

Ценные бумаги 100

ИТОГО 1000 ИТОГО 1000

Слайд 42

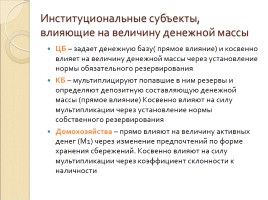

Институциональные субъекты, влияющие на величину денежной массы

ЦБ – задает денежную базу( прямое влияние) и косвенно влияет на величину денежной массы через установление нормы обязательного резервирования КБ – мультиплицируют попавшие в ним резервы и определяют депозитную составляющую денежной массы (прямое влияние) Косвенно влияют на силу мультипликации через установление нормы собственного резервирования Домохозяйства – прямо влияют на величину активных денег (М1) через изменение предпочтений по форме хранения сбережений. Косвенно влияют на силу мультипликации через коэффициент склонности к наличности

ЦБ – задает денежную базу( прямое влияние) и косвенно влияет на величину денежной массы через установление нормы обязательного резервирования КБ – мультиплицируют попавшие в ним резервы и определяют депозитную составляющую денежной массы (прямое влияние) Косвенно влияют на силу мультипликации через установление нормы собственного резервирования Домохозяйства – прямо влияют на величину активных денег (М1) через изменение предпочтений по форме хранения сбережений. Косвенно влияют на силу мультипликации через коэффициент склонности к наличности

Слайд 43

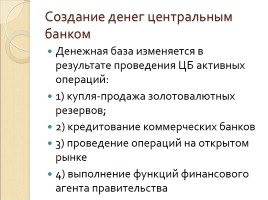

Создание денег центральным банком

Денежная база изменяется в результате проведения ЦБ активных операций: 1) купля-продажа золотовалютных резервов; 2) кредитование коммерческих банков 3) проведение операций на открытом рынке 4) выполнение функций финансового агента правительства

Денежная база изменяется в результате проведения ЦБ активных операций: 1) купля-продажа золотовалютных резервов; 2) кредитование коммерческих банков 3) проведение операций на открытом рынке 4) выполнение функций финансового агента правительства

Слайд 44

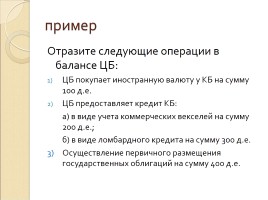

пример

Отразите следующие операции в балансе ЦБ: ЦБ покупает иностранную валюту у КБ на сумму 100 д.е. ЦБ предоставляет кредит КБ: а) в виде учета коммерческих векселей на сумму 200 д.е.; б) в виде ломбардного кредита на сумму 300 д.е. 3) Осуществление первичного размещения государственных облигаций на сумму 400 д.е.

Отразите следующие операции в балансе ЦБ: ЦБ покупает иностранную валюту у КБ на сумму 100 д.е. ЦБ предоставляет кредит КБ: а) в виде учета коммерческих векселей на сумму 200 д.е.; б) в виде ломбардного кредита на сумму 300 д.е. 3) Осуществление первичного размещения государственных облигаций на сумму 400 д.е.

Слайд 45

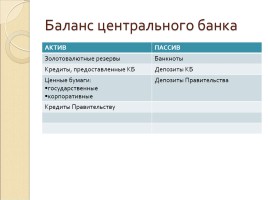

Баланс центрального банка

АКТИВ ПАССИВ

Золотовалютные резервы Банкноты

Кредиты, предоставленные КБ Депозиты КБ

Ценные бумаги: государственные корпоративные Депозиты Правительства

Кредиты Правительству

АКТИВ ПАССИВ

Золотовалютные резервы Банкноты

Кредиты, предоставленные КБ Депозиты КБ

Ценные бумаги: государственные корпоративные Депозиты Правительства

Кредиты Правительству

Слайд 46

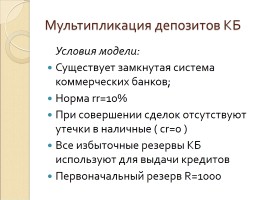

Мультипликация депозитов КБ

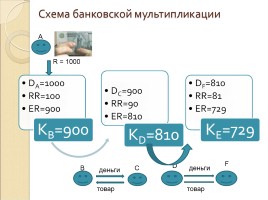

Условия модели: Существует замкнутая система коммерческих банков; Норма rr=10% При совершении сделок отсутствуют утечки в наличные ( cr=0 ) Все избыточные резервы КБ используют для выдачи кредитов Первоначальный резерв R=1000

Условия модели: Существует замкнутая система коммерческих банков; Норма rr=10% При совершении сделок отсутствуют утечки в наличные ( cr=0 ) Все избыточные резервы КБ используют для выдачи кредитов Первоначальный резерв R=1000

Слайд 47

Схема банковской мультипликации

R = 1000

деньги

товар

В

С

D

F

деньги

товар

А

R = 1000

деньги

товар

В

С

D

F

деньги

товар

А

Слайд 48

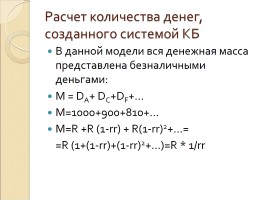

Расчет количества денег, созданного системой КБ

В данной модели вся денежная масса представлена безналичными деньгами: М = DA+ DC+DF+… M=1000+900+810+… M=R +R (1-rr) + R(1-rr)2+…= =R (1+(1-rr)+(1-rr)2+…)=R * 1/rr

В данной модели вся денежная масса представлена безналичными деньгами: М = DA+ DC+DF+… M=1000+900+810+… M=R +R (1-rr) + R(1-rr)2+…= =R (1+(1-rr)+(1-rr)2+…)=R * 1/rr

Слайд 49

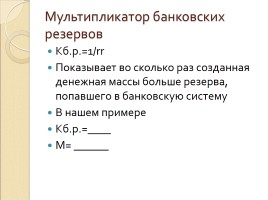

Мультипликатор банковских резервов

Kб.р.=1/rr Показывает во сколько раз созданная денежная массы больше резерва, попавшего в банковскую систему В нашем примере Kб.р.=____ M= ______

Kб.р.=1/rr Показывает во сколько раз созданная денежная массы больше резерва, попавшего в банковскую систему В нашем примере Kб.р.=____ M= ______

Слайд 50

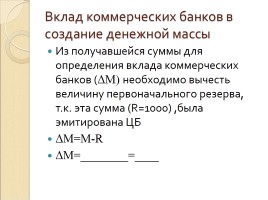

Вклад коммерческих банков в создание денежной массы

Из получавшейся суммы для определения вклада коммерческих банков (ΔМ) необходимо вычесть величину первоначального резерва, т.к. эта сумма (R=1000) ,была эмитирована ЦБ ΔM=M-R ΔM=________=____

Из получавшейся суммы для определения вклада коммерческих банков (ΔМ) необходимо вычесть величину первоначального резерва, т.к. эта сумма (R=1000) ,была эмитирована ЦБ ΔM=M-R ΔM=________=____

Слайд 51

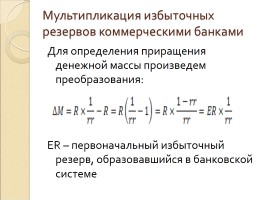

Мультипликация избыточных резервов коммерческими банками

Для определения приращения денежной массы произведем преобразования: ER – первоначальный избыточный резерв, образовавшийся в банковской системе

Для определения приращения денежной массы произведем преобразования: ER – первоначальный избыточный резерв, образовавшийся в банковской системе

Слайд 52

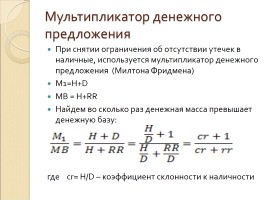

Мультипликатор денежного предложения

При снятии ограничения об отсутствии утечек в наличные, используется мультипликатор денежного предложения (Милтона Фридмена) M1=H+D MB = H+RR Найдем во сколько раз денежная масса превышает денежную базу: где cr= H/D – коэффициент склонности к наличности

При снятии ограничения об отсутствии утечек в наличные, используется мультипликатор денежного предложения (Милтона Фридмена) M1=H+D MB = H+RR Найдем во сколько раз денежная масса превышает денежную базу: где cr= H/D – коэффициент склонности к наличности

Слайд 53

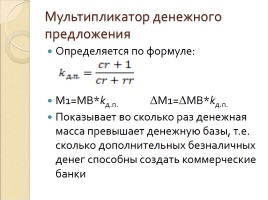

Мультипликатор денежного предложения

Определяется по формуле: M1=MB*kд.п. ΔM1=ΔMB*kд.п. Показывает во сколько раз денежная масса превышает денежную базы, т.е. сколько дополнительных безналичных денег способны создать коммерческие банки

Определяется по формуле: M1=MB*kд.п. ΔM1=ΔMB*kд.п. Показывает во сколько раз денежная масса превышает денежную базы, т.е. сколько дополнительных безналичных денег способны создать коммерческие банки

Слайд 54

Значения мультипликатора денежного предложения

Слайд 55

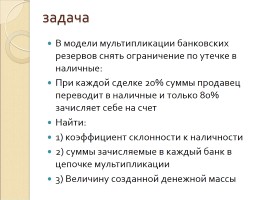

задача

В модели мультипликации банковских резервов снять ограничение по утечке в наличные: При каждой сделке 20% суммы продавец переводит в наличные и только 80% зачисляет себе на счет Найти: 1) коэффициент склонности к наличности 2) суммы зачисляемые в каждый банк в цепочке мультипликации 3) Величину созданной денежной массы

В модели мультипликации банковских резервов снять ограничение по утечке в наличные: При каждой сделке 20% суммы продавец переводит в наличные и только 80% зачисляет себе на счет Найти: 1) коэффициент склонности к наличности 2) суммы зачисляемые в каждый банк в цепочке мультипликации 3) Величину созданной денежной массы

Слайд 56

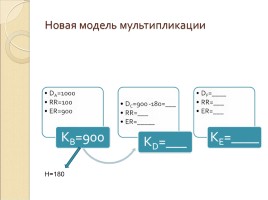

Новая модель мультипликации

H=180

H=180

Слайд 57

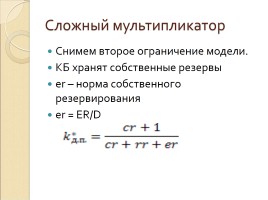

Сложный мультипликатор

Снимем второе ограничение модели. КБ хранят собственные резервы er – норма собственного резервирования er = ER/D

Снимем второе ограничение модели. КБ хранят собственные резервы er – норма собственного резервирования er = ER/D

Слайд 58

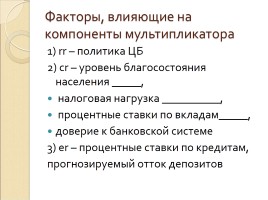

Факторы, влияющие на компоненты мультипликатора

1) rr – политика ЦБ 2) cr – уровень благосостояния населения _____, налоговая нагрузка __________, процентные ставки по вкладам_____, доверие к банковской системе 3) er – процентные ставки по кредитам, прогнозируемый отток депозитов

1) rr – политика ЦБ 2) cr – уровень благосостояния населения _____, налоговая нагрузка __________, процентные ставки по вкладам_____, доверие к банковской системе 3) er – процентные ставки по кредитам, прогнозируемый отток депозитов

Слайд 59

Влияние денежного сектора на развитие экономики

Денежный рынок оказывает влияние на макроэкономическую ситуацию посредством изменения процентной ставки Процентная ставка (r) – выступает в роли цены денег, т.к. является альтернативной стоимостью хранения денег в наличных

Денежный рынок оказывает влияние на макроэкономическую ситуацию посредством изменения процентной ставки Процентная ставка (r) – выступает в роли цены денег, т.к. является альтернативной стоимостью хранения денег в наличных

Слайд 60

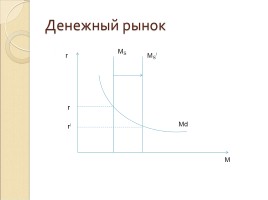

Денежный рынок

.M

r

M

MS/

MS

r

r/

Md

.M

r

M

MS/

MS

r

r/

Md

Слайд 61

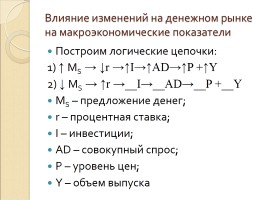

Влияние изменений на денежном рынке на макроэкономические показатели

Построим логические цепочки: 1) ↑ MS → ↓r →↑I→↑AD→↑P +↑Y 2) ↓ MS → ↑r →__I→__AD→__P +__Y MS – предложение денег; r – процентная ставка; I – инвестиции; AD – совокупный спрос; P – уровень цен; Y – объем выпуска

Построим логические цепочки: 1) ↑ MS → ↓r →↑I→↑AD→↑P +↑Y 2) ↓ MS → ↑r →__I→__AD→__P +__Y MS – предложение денег; r – процентная ставка; I – инвестиции; AD – совокупный спрос; P – уровень цен; Y – объем выпуска

Слайд 62

Политика ЦБ в 2008 и 2009 годах Ставка рефинансирования

Период действия %

5 июня 2009 г. – 11,5

14 мая 2009 г. – 4 июня 2009 г 12,0

24 апреля 2009 –13 мая 2009 12,5

1 декабря 2008 – 23 апреля 2009 13,0

12 ноября 2008 – 30 ноября 2008 12,0

14 июля 2008 – 11 ноября 2008 11,0

Период действия %

5 июня 2009 г. – 11,5

14 мая 2009 г. – 4 июня 2009 г 12,0

24 апреля 2009 –13 мая 2009 12,5

1 декабря 2008 – 23 апреля 2009 13,0

12 ноября 2008 – 30 ноября 2008 12,0

14 июля 2008 – 11 ноября 2008 11,0

Слайд 63

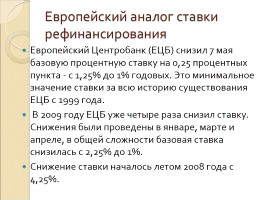

Европейский аналог ставки рефинансирования

Европейский Центробанк (ЕЦБ) снизил 7 мая базовую процентную ставку на 0,25 процентных пункта - с 1,25% до 1% годовых. Это минимальное значение ставки за всю историю существования ЕЦБ с 1999 года. В 2009 году ЕЦБ уже четыре раза снизил ставку. Снижения были проведены в январе, марте и апреле, в общей сложности базовая ставка снизилась с 2,25% до 1%. Снижение ставки началось летом 2008 года с 4,25%.

Европейский Центробанк (ЕЦБ) снизил 7 мая базовую процентную ставку на 0,25 процентных пункта - с 1,25% до 1% годовых. Это минимальное значение ставки за всю историю существования ЕЦБ с 1999 года. В 2009 году ЕЦБ уже четыре раза снизил ставку. Снижения были проведены в январе, марте и апреле, в общей сложности базовая ставка снизилась с 2,25% до 1%. Снижение ставки началось летом 2008 года с 4,25%.

Слайд 64

Норма обязательного резервирования (%)

по обяз-вам перед банками-нерезидентами в руб. и ин. валюте по обяз-вам перед физическими лицами в рублях по иным обязательствам в рублях и ин. валюте

01.07.08 – 31.08.08 7 5 5,5

01.09.08– 17 .09.08 8,5 5,5 6

18 .09.08 -14.10.08 4,5 1,5 2

15.10.08 - 30.04.09 0,5 0,5 0,5

01.05.09- 31.05.09 1,0 1,0 1,0

01.06.09 – 30 .06.09 1,5 1,5 1,5

01.07.09-31.07.09 2,0 2,0 2,0

по обяз-вам перед банками-нерезидентами в руб. и ин. валюте по обяз-вам перед физическими лицами в рублях по иным обязательствам в рублях и ин. валюте

01.07.08 – 31.08.08 7 5 5,5

01.09.08– 17 .09.08 8,5 5,5 6

18 .09.08 -14.10.08 4,5 1,5 2

15.10.08 - 30.04.09 0,5 0,5 0,5

01.05.09- 31.05.09 1,0 1,0 1,0

01.06.09 – 30 .06.09 1,5 1,5 1,5

01.07.09-31.07.09 2,0 2,0 2,0

Слайд 65

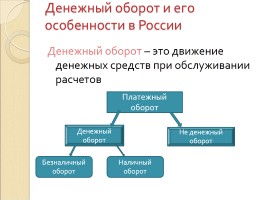

Денежный оборот и его особенности в России

Денежный оборот – это движение денежных средств при обслуживании расчетов

Платежный оборот

Денежный оборот

Не денежный оборот

Безналичный оборот

Наличный оборот

Денежный оборот – это движение денежных средств при обслуживании расчетов

Платежный оборот

Денежный оборот

Не денежный оборот

Безналичный оборот

Наличный оборот

Слайд 66

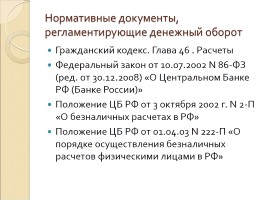

Нормативные документы, регламентирующие денежный оборот

Гражданский кодекс. Глава 46 . Расчеты Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 30.12.2008) «О Центральном Банке РФ (Банке России)» Положение ЦБ РФ от 3 октября 2002 г. N 2-П «О безналичных расчетах в РФ» Положение ЦБ РФ от 01.04.03 N 222-П «О порядке осуществления безналичных расчетов физическими лицами в РФ»

Гражданский кодекс. Глава 46 . Расчеты Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 30.12.2008) «О Центральном Банке РФ (Банке России)» Положение ЦБ РФ от 3 октября 2002 г. N 2-П «О безналичных расчетах в РФ» Положение ЦБ РФ от 01.04.03 N 222-П «О порядке осуществления безналичных расчетов физическими лицами в РФ»

Слайд 67

Принципы безналичных расчетов

1) Безналичный оборот осуществляется через банковские счета на основе изменения записей. 2) Платеж осуществляется: либо по прямому указанию владельца счета, в виде оформления законодательно принятых документов либо путем письменного согласия на платеж 3) Платежи осуществляются либо за счет собственных средств, либо за счет банковской ссуды

1) Безналичный оборот осуществляется через банковские счета на основе изменения записей. 2) Платеж осуществляется: либо по прямому указанию владельца счета, в виде оформления законодательно принятых документов либо путем письменного согласия на платеж 3) Платежи осуществляются либо за счет собственных средств, либо за счет банковской ссуды

Слайд 68

Виды счетов

РАСЧЕТНЫЙ СЧЕТ – счет организации в банке для хранения денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций. Текущий счет - счет для финансирования некоммерческих юридических лиц, представительств, структурных подразделений, физических лиц, не осуществляющих предпринимательской деятельности.

РАСЧЕТНЫЙ СЧЕТ – счет организации в банке для хранения денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций. Текущий счет - счет для финансирования некоммерческих юридических лиц, представительств, структурных подразделений, физических лиц, не осуществляющих предпринимательской деятельности.

Слайд 69

Корреспондентские счета

Корреспондентские счета- счета, открываемые банку в учреждениях ЦБ, а также в других банках. СЧЕТ "ЛОРО" - счет другого банка в нашем СЧЕТ "НОСТРО" – счет нашего банка в другом банке

Корреспондентские счета- счета, открываемые банку в учреждениях ЦБ, а также в других банках. СЧЕТ "ЛОРО" - счет другого банка в нашем СЧЕТ "НОСТРО" – счет нашего банка в другом банке

Слайд 70

Технология осуществления расчетов

При осуществлении безналичных расчетов в РФ используются следующие расчетные документы: а) платежные поручения; б) аккредитивы; в) чеки; г) платежные требования; д) инкассовые поручения.

При осуществлении безналичных расчетов в РФ используются следующие расчетные документы: а) платежные поручения; б) аккредитивы; в) чеки; г) платежные требования; д) инкассовые поручения.

Слайд 71

Обязательные реквизиты расчетного документа

а) наименование расчетного документа и код формы по ОКУД (Общероссийский классификатор управленческой документации); б) номер расчетного документа, число, месяц и год его выписки; в) вид платежа; г) наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

а) наименование расчетного документа и код формы по ОКУД (Общероссийский классификатор управленческой документации); б) номер расчетного документа, число, месяц и год его выписки; в) вид платежа; г) наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

Слайд 72

продолжение

д) наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета; е) наименование получателя средств, номер его счета, ИНН; ж) наименование и местонахождение банка получателя, его БИК, номер корр. счета или субсчета;

д) наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета; е) наименование получателя средств, номер его счета, ИНН; ж) наименование и местонахождение банка получателя, его БИК, номер корр. счета или субсчета;

Слайд 73

з) назначение платежа. Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается);

и) сумму платежа, обозначенную прописью и цифрами;

к) очередность платежа;

Слайд 74

продолжение

л) вид операции в соответствии с правилами ведения бухгалтерского учета в Банке России и кредитных организациях, расположенных на территории Российской Федерации; м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях).

л) вид операции в соответствии с правилами ведения бухгалтерского учета в Банке России и кредитных организациях, расположенных на территории Российской Федерации; м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях).

Слайд 75

РАСЧЕТЫ ПЛАТЕЖНЫМИ ПОРУЧЕНИЯМИ

Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Слайд 76

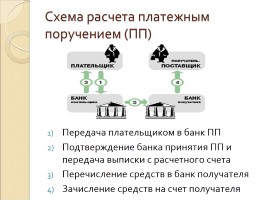

Схема расчета платежным поручением (ПП)

Передача плательщиком в банк ПП Подтверждение банка принятия ПП и передача выписки с расчетного счета Перечисление средств в банк получателя Зачисление средств на счет получателя

Передача плательщиком в банк ПП Подтверждение банка принятия ПП и передача выписки с расчетного счета Перечисление средств в банк получателя Зачисление средств на счет получателя

Слайд 77

Расчеты аккредитивами

Аккредитив - форма расчета, при которой банк-эмитент обязуется осуществить платеж продавцу (поставщику) товара за счет средств покупателя, если продавец представит в установленный срок документы, в соответствии с условиями аккредитива.

Аккредитив - форма расчета, при которой банк-эмитент обязуется осуществить платеж продавцу (поставщику) товара за счет средств покупателя, если продавец представит в установленный срок документы, в соответствии с условиями аккредитива.

Слайд 78

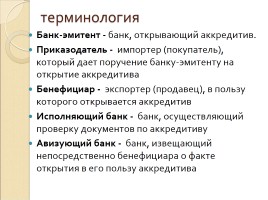

терминология

Банк-эмитент - банк, открывающий аккредитив. Приказодатель - импортер (покупатель), который дает поручение банку-эмитенту на открытие аккредитива Бенефициар - экспортер (продавец), в пользу которого открывается аккредитив Исполняющий банк - банк, осуществляющий проверку документов по аккредитиву Авизующий банк - банк, извещающий непосредственно бенефициара о факте открытия в его пользу аккредитива

Банк-эмитент - банк, открывающий аккредитив. Приказодатель - импортер (покупатель), который дает поручение банку-эмитенту на открытие аккредитива Бенефициар - экспортер (продавец), в пользу которого открывается аккредитив Исполняющий банк - банк, осуществляющий проверку документов по аккредитиву Авизующий банк - банк, извещающий непосредственно бенефициара о факте открытия в его пользу аккредитива

Слайд 79

Участники расчета аккредитивом

БАНК-ЭМИТЕНТ — Банк Покупателя (открывает аккредитив). Перечень операций Банка-эмитента: открытие, увеличение суммы аккредитива в пользу Продавца; обслуживание аккредитива, в т.ч. внесение изменений в условия (за исключением увеличения суммы), аннулирование аккредитива до истечения его срока;

БАНК-ЭМИТЕНТ — Банк Покупателя (открывает аккредитив). Перечень операций Банка-эмитента: открытие, увеличение суммы аккредитива в пользу Продавца; обслуживание аккредитива, в т.ч. внесение изменений в условия (за исключением увеличения суммы), аннулирование аккредитива до истечения его срока;

Слайд 80

ИСПОЛНЯЮЩИЙ БАНК

ИСПОЛНЯЮЩИЙ БАНК — банк Продавца (исполняет аккредитив): открытие счета по учету аккредитива (на основании заявления); авизование аккредитива, изменений в условия аккредитива, поступившего в пользу Продавца; прием и проверка документов Продавца, исполнение аккредитива;

ИСПОЛНЯЮЩИЙ БАНК — банк Продавца (исполняет аккредитив): открытие счета по учету аккредитива (на основании заявления); авизование аккредитива, изменений в условия аккредитива, поступившего в пользу Продавца; прием и проверка документов Продавца, исполнение аккредитива;

Слайд 81

В каких случаях применяется аккредитив?

заключение сделки между малознакомыми партнерами; заключение сделок на крупные суммы и длительные сроки; необходимость дополнительных гарантий для поставки товара или оплаты.

заключение сделки между малознакомыми партнерами; заключение сделок на крупные суммы и длительные сроки; необходимость дополнительных гарантий для поставки товара или оплаты.

Слайд 82

Слайд 83

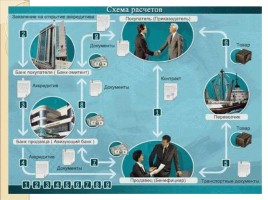

Расшифровка операций

Заключение между продавцом и покупателем контракта. Представление покупателем в свой банк (банк-эмитент) поручения на открытие аккредитива (заявление). Открытие банком-эмитентом аккредитива и его направление в авизующий банк с просьбой авизовать аккредитив бенефициару.

Заключение между продавцом и покупателем контракта. Представление покупателем в свой банк (банк-эмитент) поручения на открытие аккредитива (заявление). Открытие банком-эмитентом аккредитива и его направление в авизующий банк с просьбой авизовать аккредитив бенефициару.

Слайд 84

.

Авизование (информирование) бенефициара об открытии в его пользу аккредитива. Отгрузка товара в пользу покупателя. Доставка товара покупателю перевозчиком. Представление документов по аккредитиву в исполняющий/ подтверждающий банк. Проверка документов исполняющим банком и, в случае их полного соответствия условиям аккредитива, платеж в пользу бенефициара.

Авизование (информирование) бенефициара об открытии в его пользу аккредитива. Отгрузка товара в пользу покупателя. Доставка товара покупателю перевозчиком. Представление документов по аккредитиву в исполняющий/ подтверждающий банк. Проверка документов исполняющим банком и, в случае их полного соответствия условиям аккредитива, платеж в пользу бенефициара.

Слайд 85

окончание

Направление документов по аккредитиву в банк-эмитент и получение возмещения исполняющим банком от банка-эмитента. Передача документов по аккредитиву приказодателю — покупателю.

Направление документов по аккредитиву в банк-эмитент и получение возмещения исполняющим банком от банка-эмитента. Передача документов по аккредитиву приказодателю — покупателю.

Слайд 86

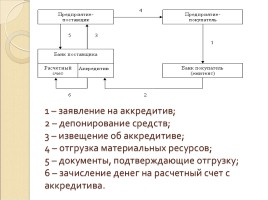

1 – заявление на аккредитив; 2 – депонирование средств; 3 – извещение об аккредитиве; 4 – отгрузка материальных ресурсов; 5 – документы, подтверждающие отгрузку; 6 – зачисление денег на расчетный счет с аккредитива.

Слайд 87

Расчеты чеками

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Слайд 88

Термины

Чекодателем является юр. лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем – юр. лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

Чекодателем является юр. лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем – юр. лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

Слайд 89

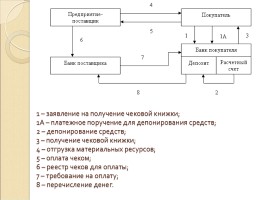

1 – заявление на получение чековой книжки; 1А – платежное поручение для депонирования средств; 2 – депонирование средств; 3 – получение чековой книжки; 4 – отгрузка материальных ресурсов; 5 – оплата чеком; 6 – реестр чеков для оплаты; 7 – требование на оплату; 8 – перечисление денег.

Слайд 90

Сущность и формы кредита

Теоретической базой кредитных отношений является теория рынка капитала Капитал (нем. Kapital – главное имущество, лат. сapitalis - основной) – актив, приносящий доход Ссудный капитал – это денежные средства, отданные в ссуду за определенный процент при условии возвратности. Формой движения ссудного капитала является кредит.

Теоретической базой кредитных отношений является теория рынка капитала Капитал (нем. Kapital – главное имущество, лат. сapitalis - основной) – актив, приносящий доход Ссудный капитал – это денежные средства, отданные в ссуду за определенный процент при условии возвратности. Формой движения ссудного капитала является кредит.

Слайд 91

Структура рынка капитала

Временной критерий : денежный рынок, на котором предоставляются кредиты на период от нескольких недель до одного года; непосредственно рынок капиталов, где денежные средства выдаются на более длительные сроки

Временной критерий : денежный рынок, на котором предоставляются кредиты на период от нескольких недель до одного года; непосредственно рынок капиталов, где денежные средства выдаются на более длительные сроки

Слайд 92

II. Функционально- институциональный критерий

кредитная система (совокупность различных кредитно-финансовых институтов); рынка ценных бумаг.

кредитная система (совокупность различных кредитно-финансовых институтов); рынка ценных бумаг.

Слайд 93

Функции рынка ссудных капиталов

обслуживание товарного обращения через кредит; аккумуляция денежных накоплений предприятий, населения, государства; трансформация денежных фондов в инвестиции; финансирование государственных и долгосрочных потребительских расходов (покрытие бюджетных дефицитов, ипотечное кредитование).

обслуживание товарного обращения через кредит; аккумуляция денежных накоплений предприятий, населения, государства; трансформация денежных фондов в инвестиции; финансирование государственных и долгосрочных потребительских расходов (покрытие бюджетных дефицитов, ипотечное кредитование).

Слайд 94

Кредитная система

совокупность кредитных отношений, форм и методов кредитования. совокупность банков, других кредитно-финансовых институтов, аккумулирующих свободные денежные средства и предоставляющие их в ссуду.

совокупность кредитных отношений, форм и методов кредитования. совокупность банков, других кредитно-финансовых институтов, аккумулирующих свободные денежные средства и предоставляющие их в ссуду.

Слайд 95

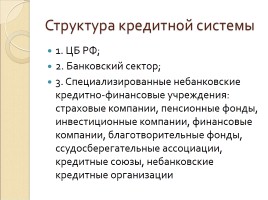

Структура кредитной системы

1. ЦБ РФ; 2. Банковский сектор; 3. Специализированные небанковские кредитно-финансовые учреждения: страховые компании, пенсионные фонды, инвестиционные компании, финансовые компании, благотворительные фонды, ссудосберегательные ассоциации, кредитные союзы, небанковские кредитные организации

1. ЦБ РФ; 2. Банковский сектор; 3. Специализированные небанковские кредитно-финансовые учреждения: страховые компании, пенсионные фонды, инвестиционные компании, финансовые компании, благотворительные фонды, ссудосберегательные ассоциации, кредитные союзы, небанковские кредитные организации

Слайд 96

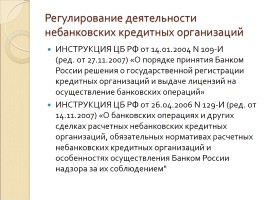

Регулирование деятельности небанковских кредитных организаций

ИНСТРУКЦИЯ ЦБ РФ от 14.01.2004 N 109-И (ред. от 27.11.2007) «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» ИНСТРУКЦИЯ ЦБ РФ от 26.04.2006 N 129-И (ред. от 14.11.2007) «О банковских операциях и других сделках расчетных небанковских кредитных организаций, обязательных нормативах расчетных небанковских кредитных организаций и особенностях осуществления Банком России надзора за их соблюдением"

ИНСТРУКЦИЯ ЦБ РФ от 14.01.2004 N 109-И (ред. от 27.11.2007) «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» ИНСТРУКЦИЯ ЦБ РФ от 26.04.2006 N 129-И (ред. от 14.11.2007) «О банковских операциях и других сделках расчетных небанковских кредитных организаций, обязательных нормативах расчетных небанковских кредитных организаций и особенностях осуществления Банком России надзора за их соблюдением"

Слайд 97

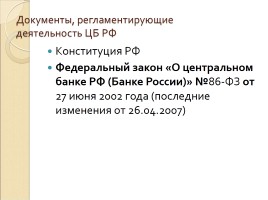

Документы, регламентирующие деятельность ЦБ РФ

Конституция РФ Федеральный закон «О центральном банке РФ (Банке России)» №86-ФЗ от 27 июня 2002 года (последние изменения от 26.04.2007)

Конституция РФ Федеральный закон «О центральном банке РФ (Банке России)» №86-ФЗ от 27 июня 2002 года (последние изменения от 26.04.2007)

Слайд 98

Задачи ЦБ РФ согласно Конституции

Статья 75 Конституции РФ 1. Денежной единицей в РФ является рубль. Денежная эмиссия осуществляется исключительно ЦБ РФ. Введение и эмиссия других денег не допускаются. 2. Защита и обеспечение устойчивости рубля - основная функция ЦБ РФ, которую он осуществляет независимо от других органов государственной власти.

Статья 75 Конституции РФ 1. Денежной единицей в РФ является рубль. Денежная эмиссия осуществляется исключительно ЦБ РФ. Введение и эмиссия других денег не допускаются. 2. Защита и обеспечение устойчивости рубля - основная функция ЦБ РФ, которую он осуществляет независимо от других органов государственной власти.

Слайд 99

Правовой Статус банка России

Банк России - особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Уставный капитал и иное имущество Банка России являются федеральной собственностью Государство не отвечает по обязательствам Банка России, а Банк России - по обязательствам государства Банк России осуществляет свои расходы за счет собственных доходов. Получение прибыли не является целью деятельности Банка России.

Банк России - особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Уставный капитал и иное имущество Банка России являются федеральной собственностью Государство не отвечает по обязательствам Банка России, а Банк России - по обязательствам государства Банк России осуществляет свои расходы за счет собственных доходов. Получение прибыли не является целью деятельности Банка России.

Слайд 100

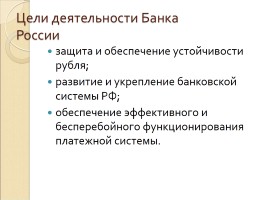

Цели деятельности Банка России

защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы РФ; обеспечение эффективного и бесперебойного функционирования платежной системы.

защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы РФ; обеспечение эффективного и бесперебойного функционирования платежной системы.

Слайд 101

Функции Банка России

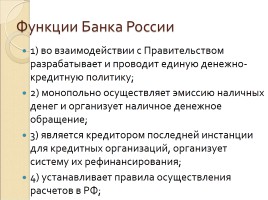

1) во взаимодействии с Правительством разрабатывает и проводит единую денежно-кредитную политику; 2) монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение; 3) является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования; 4) устанавливает правила осуществления расчетов в РФ;

1) во взаимодействии с Правительством разрабатывает и проводит единую денежно-кредитную политику; 2) монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение; 3) является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования; 4) устанавливает правила осуществления расчетов в РФ;

Слайд 102

продолжение

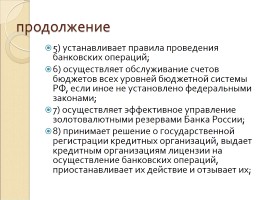

5) устанавливает правила проведения банковских операций; 6) осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы РФ, если иное не установлено федеральными законами; 7) осуществляет эффективное управление золотовалютными резервами Банка России; 8) принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

5) устанавливает правила проведения банковских операций; 6) осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы РФ, если иное не установлено федеральными законами; 7) осуществляет эффективное управление золотовалютными резервами Банка России; 8) принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

Слайд 103

продолжение

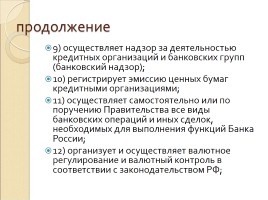

9) осуществляет надзор за деятельностью кредитных организаций и банковских групп (банковский надзор); 10) регистрирует эмиссию ценных бумаг кредитными организациями; 11) осуществляет самостоятельно или по поручению Правительства все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России; 12) организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством РФ;

9) осуществляет надзор за деятельностью кредитных организаций и банковских групп (банковский надзор); 10) регистрирует эмиссию ценных бумаг кредитными организациями; 11) осуществляет самостоятельно или по поручению Правительства все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России; 12) организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством РФ;

Слайд 104

продолжение

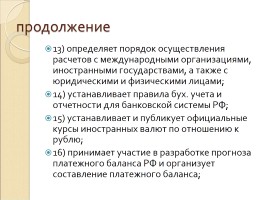

13) определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами; 14) устанавливает правила бух. учета и отчетности для банковской системы РФ; 15) устанавливает и публикует официальные курсы иностранных валют по отношению к рублю; 16) принимает участие в разработке прогноза платежного баланса РФ и организует составление платежного баланса;

13) определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами; 14) устанавливает правила бух. учета и отчетности для банковской системы РФ; 15) устанавливает и публикует официальные курсы иностранных валют по отношению к рублю; 16) принимает участие в разработке прогноза платежного баланса РФ и организует составление платежного баланса;

Слайд 105

продолжение

17) устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты; 18) проводит анализ и прогнозирование состояния экономики РФ в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;

17) устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты; 18) проводит анализ и прогнозирование состояния экономики РФ в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;

Слайд 106

Подотчетность Банка России

Банк России подотчетен Государственной Думе РФ, которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России Председатель Банка России - Игнатьев Сергей Михайлович

Банк России подотчетен Государственной Думе РФ, которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России Председатель Банка России - Игнатьев Сергей Михайлович

Слайд 107

Регламентация деятельности коммерческих банков

Федеральный закон "О банках и банковской деятельности" от 02.12.1990 (ред. от 28.04.2009, с изм. от 03.06.2009)

Федеральный закон "О банках и банковской деятельности" от 02.12.1990 (ред. от 28.04.2009, с изм. от 03.06.2009)

Слайд 108

Основные понятия

Кредитная организация – юр. лицо, которое для извлечения прибыли как основной цели своей деятельности на основании лицензии ЦБ РФ имеет право осуществлять банковские операции, предусмотренные законом.

Кредитная организация – юр. лицо, которое для извлечения прибыли как основной цели своей деятельности на основании лицензии ЦБ РФ имеет право осуществлять банковские операции, предусмотренные законом.

Слайд 109

Банк

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физ. и юр. лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физ. и юр. лиц.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физ. и юр. лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физ. и юр. лиц.

Слайд 110

Соотношение понятий банк и кредитная организация

Слайд 111

Список небанковских кредитных организаций

http://www.cbr.ru Раздел Справочник по кредитным организациям

http://www.cbr.ru Раздел Справочник по кредитным организациям

Слайд 112

Банковская система

Банковская система РФ включает: Банк России, кредитные организации, а также филиалы и представительства иностранных банков. Т.о., банковская система понятие более узкое, чем кредитная система

Банковская система РФ включает: Банк России, кредитные организации, а также филиалы и представительства иностранных банков. Т.о., банковская система понятие более узкое, чем кредитная система

Слайд 113

Банковские операции

1) привлечение денежных средств физ. и юр. лиц во вклады; 2) размещение привлеченных средств от своего имени и за свой счет; 3) открытие и ведение банковских счетов физических и юридических лиц; 4) осуществление расчетов по поручению физ. и юр. лиц, в том числе банков-корреспондентов, по их банковским счетам;

1) привлечение денежных средств физ. и юр. лиц во вклады; 2) размещение привлеченных средств от своего имени и за свой счет; 3) открытие и ведение банковских счетов физических и юридических лиц; 4) осуществление расчетов по поручению физ. и юр. лиц, в том числе банков-корреспондентов, по их банковским счетам;

Слайд 114

.

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц; 6) купля-продажа иностранной валюты в наличной и безналичной формах; 7) привлечение во вклады и размещение драгоценных металлов; 8) выдача банковских гарантий; 9) осуществление переводов денежных средств по поручению физ. лиц без открытия банковских счетов (за исключением почтовых переводов).

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц; 6) купля-продажа иностранной валюты в наличной и безналичной формах; 7) привлечение во вклады и размещение драгоценных металлов; 8) выдача банковских гарантий; 9) осуществление переводов денежных средств по поручению физ. лиц без открытия банковских счетов (за исключением почтовых переводов).

Слайд 115

Кредитная организация помимо банковских операций вправе осуществлять следующие сделки:

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; 2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме; 3) доверительное управление денежными средствами и иным имуществом;

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; 2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме; 3) доверительное управление денежными средствами и иным имуществом;

Слайд 116

.

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством РФ; 5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей; 6) лизинговые операции; 7) оказание консультационных и информационных услуг.

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством РФ; 5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей; 6) лизинговые операции; 7) оказание консультационных и информационных услуг.

Слайд 117

Кредитная организация не имеет права

осуществлять производственную, торговую, страховую деятельность. Кредитная организация имеет право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами.

осуществлять производственную, торговую, страховую деятельность. Кредитная организация имеет право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами.

Слайд 118

Уставный капитал кредитной организации

Минимальный размер уставного капитала вновь регистрируемого банка устанавливается в сумме рублевого эквивалента 5 миллионов евро. Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации устанавливается в сумме рублевого эквивалента 500 тысяч евро.

Минимальный размер уставного капитала вновь регистрируемого банка устанавливается в сумме рублевого эквивалента 5 миллионов евро. Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации устанавливается в сумме рублевого эквивалента 500 тысяч евро.

Слайд 119

Минимальный размер собственных средств (капитала) кредитной организации

Минимальный размер собственных средств (капитала) устанавливается для банка в сумме рублевого эквивалента 5 миллионов евро. Размер собственных средств (капитала) вновь регистрируемой небанковской кредитной организации, должен быть не ниже суммы рублевого эквивалента 5 миллионов евро.

Минимальный размер собственных средств (капитала) устанавливается для банка в сумме рублевого эквивалента 5 миллионов евро. Размер собственных средств (капитала) вновь регистрируемой небанковской кредитной организации, должен быть не ниже суммы рублевого эквивалента 5 миллионов евро.

Слайд 120

Пассивные операции КБ

Операции по формированию банковских ресурсов двух видов: Собственные ресурсы – средства, принадлежащие банку и не требующие возврата; Привлеченные ресурсы (обязательства) – средства, не принадлежащие банку и требующие возврата их владельцам (юр. и физ. лицам)

Операции по формированию банковских ресурсов двух видов: Собственные ресурсы – средства, принадлежащие банку и не требующие возврата; Привлеченные ресурсы (обязательства) – средства, не принадлежащие банку и требующие возврата их владельцам (юр. и физ. лицам)

Слайд 121

Собственные средства КБ

Уставный капитал; Эмиссионный доход; Сумма переоценки основных средств; Фонды, созданные за счет отчислений от прибыли; Нераспределенная прибыль

Уставный капитал; Эмиссионный доход; Сумма переоценки основных средств; Фонды, созданные за счет отчислений от прибыли; Нераспределенная прибыль

Слайд 122

Обязательства КБ

Депозиты – денежные средства, которые клиенты вносят в банк на определенные счета и используют в соответствии с режимом счета и банковским законодательством Недепозитные источники ресурсов – это средства, которые банк получает в виде кредитов от ЦБ РФ и других банков или путем продажи собственных долговых обязательств

Депозиты – денежные средства, которые клиенты вносят в банк на определенные счета и используют в соответствии с режимом счета и банковским законодательством Недепозитные источники ресурсов – это средства, которые банк получает в виде кредитов от ЦБ РФ и других банков или путем продажи собственных долговых обязательств

Слайд 123

Активные операции КБ

Операции по размещению ресурсов КБ для получения прибыли. Ведут к росту средств на активных счетах Активы баланса банка отражают состав, структуру и целевое использование средств

Операции по размещению ресурсов КБ для получения прибыли. Ведут к росту средств на активных счетах Активы баланса банка отражают состав, структуру и целевое использование средств

Слайд 124

Активы баланса КБ

Денежные средства; Средства кредитных организаций в ЦБ ( в том числе обязательные резервы); Средства в других кредитных организациях; Вложения в ценные бумаги; Ссудная задолженность (все виды предоставленных кредитов) Основные средства, нематериальные активы и материальные запасы; Требования по получению процентов

Денежные средства; Средства кредитных организаций в ЦБ ( в том числе обязательные резервы); Средства в других кредитных организациях; Вложения в ценные бумаги; Ссудная задолженность (все виды предоставленных кредитов) Основные средства, нематериальные активы и материальные запасы; Требования по получению процентов

Слайд 125

Инфляция

Инфляция характеризуется обесценением национальной валюты (т.е. снижением ее покупательной способности) и общим повышением цен в стране

Инфляция характеризуется обесценением национальной валюты (т.е. снижением ее покупательной способности) и общим повышением цен в стране

Слайд 126

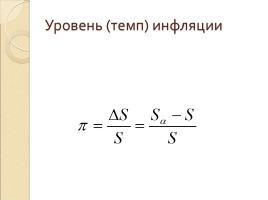

Уровень (темп) инфляции. Индекс инфляции

S – сумма денег, на которую можно купить определенную корзину товаров в текущем году Sα –сумма денег, на которую в следующем году можно будет купить ту же самую корзину товаров Сумма на которую возросли цены:

S – сумма денег, на которую можно купить определенную корзину товаров в текущем году Sα –сумма денег, на которую в следующем году можно будет купить ту же самую корзину товаров Сумма на которую возросли цены:

Слайд 127

Уровень (темп) инфляции

Уровень (темп) инфляции показывает, на сколько процентов в среднем выросли цены за рассматриваемый период

Уровень (темп) инфляции показывает, на сколько процентов в среднем выросли цены за рассматриваемый период

Слайд 128

Уровень (темп) инфляции

^ Наверх

X

Благодарим за оценку!

Мы будем признательны, если Вы так же поделитесь этой презентацией со своими друзьями и подписчиками.