Слайды и текст этой онлайн презентации

Слайд 2

Налоговое право

отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

Слайд 3

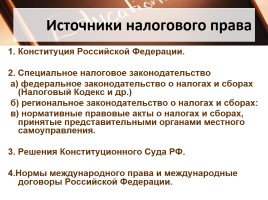

Источники налогового права

1. Конституция Российской Федерации.

2. Специальное налоговое законодательство

а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.)

б) региональное законодательство о налогах и сборах:

в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления.

3. Решения Конституционного Суда РФ.

4.Нормы международного права и международные договоры Российской Федерации.

Слайд 7

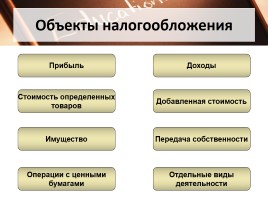

Объекты налогообложения

Прибыль

Стоимость определенных

товаров

Имущество

Операции с ценными

бумагами

Отдельные виды

деятельности

Передача собственности

Добавленная стоимость

Доходы

Слайд 8

Участники налоговых отношений

Слайд 9

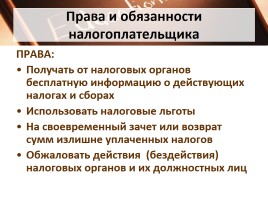

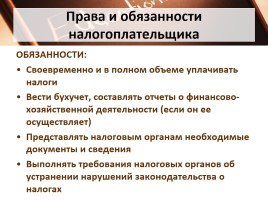

Права и обязанности налогоплательщика

ПРАВА:

Получать от налоговых органов бесплатную информацию о действующих налогах и сборах

Использовать налоговые льготы

На своевременный зачет или возврат сумм излишне уплаченных налогов

Обжаловать действия (бездействия) налоговых органов и их должностных лиц

Слайд 10

Права и обязанности налогоплательщика

ОБЯЗАННОСТИ:

Своевременно и в полном объеме уплачивать налоги

Вести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет)

Представлять налоговым органам необходимые документы и сведения

Выполнять требования налоговых органов об устранении нарушений законодательства о налогах

Слайд 11

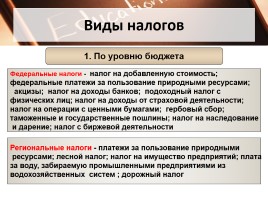

Виды налогов

1. По уровню бюджета

Региональные налоги - платежи за пользование природными

ресурсами; лесной налог; налог на имущество предприятий; плата

за воду, забираемую промышленными предприятиями из

водохозяйственных систем ; дорожный налог

Федеральные налоги - налог на добавленную стоимость;

федеральные платежи за пользование природными ресурсами;

акцизы; налог на доходы банков; подоходный налог с

физических лиц; налог на доходы от страховой деятельности;

налог на операции с ценными бумагами; гербовый сбор;

таможенные и государственные пошлины; налог на наследование

и дарение; налог с биржевой деятельности

Слайд 12

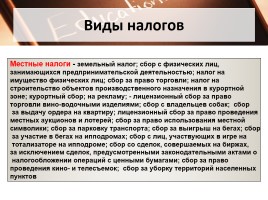

Виды налогов

Местные налоги - земельный налог; сбор с физических лиц,

занимающихся предпринимательской деятельностью; налог на

имущество физических лиц; сбор за право торговли; налог на

строительство объектов производственного назначения в курортной

зоне; курортный сбор; на рекламу; - лицензионный сбор за право

торговли вино-водочными изделиями; сбор с владельцев собак; сбор

за выдачу ордера на квартиру; лицензионный сбор за право проведения

местных аукционов и лотерей; сбор за право использования местной

символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на

тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах,

за исключением сделок, предусмотренными законодательными актами о

налогообложении операций с ценными бумагами; сбор за право

проведения кино- и телесъемок; сбор за уборку территорий населенных

пунктов

Слайд 13

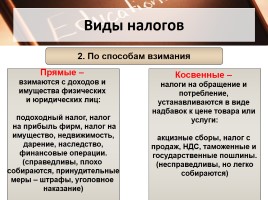

Виды налогов

2. По способам взимания

Прямые –

взимаются с доходов и

имущества физических

и юридических лиц:

подоходный налог, налог

на прибыль фирм, налог на

имущество, недвижимость,

дарение, наследство,

финансовые операции.

(справедливы, плохо

собираются, принудительные

меры – штрафы, уголовное

наказание)

Косвенные –

налоги на обращение и

потребление,

устанавливаются в виде

надбавок к цене товара или

услуги:

акцизные сборы, налог с

продаж, НДС, таможенные и

государственные пошлины.

(несправедливы, но легко

собираются)

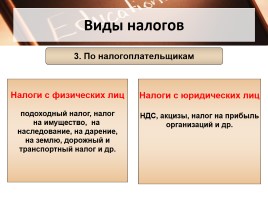

Слайд 14

Виды налогов

3. По налогоплательщикам

Налоги с физических лиц

подоходный налог, налог

на имущество, на

наследование, на дарение,

на землю, дорожный и

транспортный налог и др.

Налоги с юридических лиц

НДС, акцизы, налог на прибыль

организаций и др.

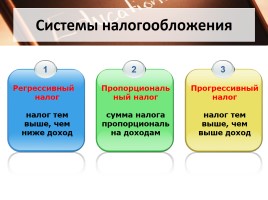

Слайд 15

Системы налогообложения

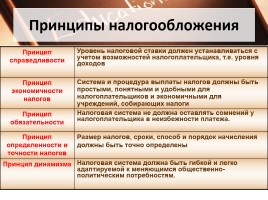

Слайд 16

Принципы налогообложения

Принцип справедливости Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов

Принцип экономичности налогов Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги

Принцип обязательности Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа.

Принцип определенности и точности налогов Размер налогов, сроки, способ и порядок начисления должны быть точно определены

Принцип динамизма Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

Стихотворный плакат на тему «Правописание междометий»

Стихотворный плакат на тему «Правописание междометий» Наследственное право как отрасль права

Наследственное право как отрасль права Правописание «жи-ши»

Правописание «жи-ши» Правописание безударных гласных в корне слова

Правописание безударных гласных в корне слова Правописание окончаний глаголов и суффиксов причастий

Правописание окончаний глаголов и суффиксов причастий Эколого-правовое воспитание и просвещение подростков и молодежи в странах Балтийского региона

Эколого-правовое воспитание и просвещение подростков и молодежи в странах Балтийского региона Правописание сложных имен существительных

Правописание сложных имен существительных