Слайды и текст этой онлайн презентации

Слайд 0

Особенности перехода на ЕНС, риски сбалансированности бюджета субъектов

Российской Федерации

Слайд 1

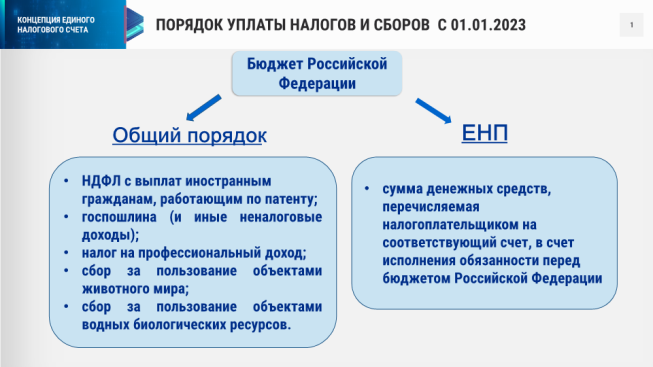

ПОРЯДОК УПЛАТЫ НАЛОГОВ И СБОРОВ С 01.01.2023

Бюджет Российской Федерации

ЕНП

Общий порядок

НДФЛ с выплат иностранным гражданам, работающим по патенту;

госпошлина (и иные неналоговые доходы);

налог на профессиональный доход;

сбор за пользование объектами животного мира;

сбор за пользование объектами водных биологических ресурсов.

сумма денежных средств, перечисляемая налогоплательщиком на соответствующий счет, в счет исполнения обязанности перед бюджетом Российской Федерации

Слайд 2

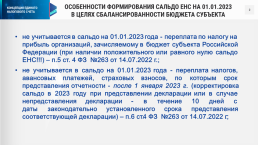

ОСОБЕННОСТИ ФОРМИРОВАНИЯ САЛЬДО ЕНС НА 01.01.2023 В ЦЕЛЯХ СБАЛАНСИРОВАННОСТИ БЮДЖЕТА СУБЪЕКТА

не учитывается в сальдо на 01.01.2023 года - переплата по налогу на прибыль организаций, зачисляемому в бюджет субъекта Российской Федерации (при наличии положительного или равного нулю сальдо ЕНС!!!) – п.5 ст. 4 ФЗ №263 от 14.07.2022 г.;

не учитывается в сальдо на 01.01.2023 года - переплата налогов, авансовых платежей, страховых взносов, по которым срок представления отчетности - после 1 января 2023 г. (корректировка сальдо в 2023 году при представлении декларации или в случае непредставления декларации - в течение 10 дней с даты законодательно установленного срока представления соответствующей декларации) – п.6 ст. 4 ФЗ №263 от 14.07.2022 г.;

Слайд 3

ИНФОРМИРОВАНИЕ ПЛАТЕЛЬЩИКОВ О СОСТОЯНИИ

РАСЧЕТОВ С БЮДЖЕТОМ

ТКС

ТКС

СООБЩЕНИЕ О СОСТОЯНИИ РАСЧЕТОВ С БЮДЖЕТОМ

ЛК

ЛК

ТКС

Слайд 4

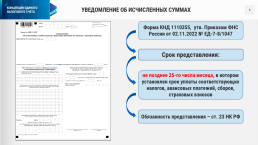

УВЕДОМЛЕНИЕ ОБ ИСЧИСЛЕННЫХ СУММАХ

Форма КНД 1110355, утв. Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047

КНД 1110355

Срок представления:

не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей, сборов, страховых взносов

Обязанность представления – ст. 23 НК РФ

Слайд 5

НАЧИСЛЕНИЕ ПЕНИ

отдельный КБК без привязки к конкретному налогу

ЕНС

недоимка

ПЕНЯ

пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или взноса ;

со дня возникновения недоимки по день исполнения (включительно) совокупной обязанности по уплате налогов;

учет расчета пени будет вестись на отдельном КБК без привязки к конкретному налогу.

Слайд 6

РАСПРЕДЕЛЕНИЕ СУММЫ ПЕНИ

Начиная с 2023 года на основании Федерального закона от 04.11.2022 № 432-ФЗ

ПЕНИ

Государственные

внебюджетные

фонды

Региональный

бюджет

Федеральный

бюджет

43 %

40 %

17 %

Слайд 7

РИСКИ ПРИМЕНЕНИЯ ЕНС

РИСКИ

РЕШЕНИЯ

отсутствие аналитической информации о поступивших платежах, являющихся источниками формирования доходов бюджетов

предоставление налоговыми органами сведений о платежах по аналогии с ФК

изменение сроков уплаты в пределах

одного месяца

изменение сроков уплаты налогов

возможность «хранения» переплаты на конкретном налоге на основании заявления налогоплательщика (!!! При наличии положительного или равного нулю

сальдо ЕНС)

невозможность формирования налогоплательщиками «осознанной» переплаты по налогу

более позднее поступление денежных средств в бюджеты, в связи с изменением порядка уплаты НДФЛ (установление ежемесячной уплаты вместо ежедневной)

изменение отчетного периода по НДФЛ и добавление 13 периода (с 22 по 31 декабря)

Слайд 8

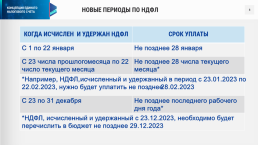

НОВЫЕ ПЕРИОДЫ ПО НДФЛ

КОГДА ИСЧИСЛЕН И УДЕРЖАН НДФЛ.СРОК УПЛАТЫ

С 1 по 22 января.Не позднее 28 января

С 23 числа прошлого месяца по 22 число текущего месяца.Не позднее 28 числа текущего месяца*

*Например, НДФЛ, исчисленный и удержанный в период с 23.01.2023 по 22.02.2023, нужно будет уплатить не позднее 28.02.2023

С 23 по 31 декабря.Не позднее последнего рабочего дня года*

*НДФЛ, исчисленный и удержанный с 23.12.2023, необходимо будет перечислить в бюджет не позднее 29.12.2023

Слайд 9

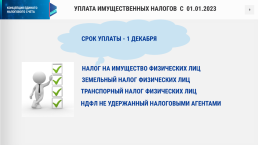

УПЛАТА ИМУЩЕСТВЕННЫХ НАЛОГОВ С 01.01.2023

СРОК УПЛАТЫ - 1 ДЕКАБРЯ

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

ЗЕМЕЛЬНЫЙ НАЛОГ ФИЗИЧЕСКИХ ЛИЦ

ТРАНСПОРНЫЙ НАЛОГ ФИЗИЧЕСКИХ ЛИЦ

НДФЛ НЕ УДЕРЖАННЫЙ НАЛОГОВЫМИ АГЕНТАМИ

Слайд 10

Спасибо за внимание

Основы организации страхового дела в Российской Федерации

Основы организации страхового дела в Российской Федерации Воинские звания в Вооружённых Силах Российской Федерации

Воинские звания в Вооружённых Силах Российской Федерации Риски и правовые особенности работы с it-проектами

Риски и правовые особенности работы с it-проектами Федеральное Собрание Российской Федерации - парламент России

Федеральное Собрание Российской Федерации - парламент России Конституционно-правовые основы местного самоуправления в Российской Федерации

Конституционно-правовые основы местного самоуправления в Российской Федерации Президент Российской Федерации

Президент Российской Федерации Избирательное право в Российской Федерации

Избирательное право в Российской Федерации