Презентация - Аудит в торговле «Торговые операции»

Нужно больше вариантов? Смотреть похожие Нажмите для полного просмотра

|

Распечатать

- Уникальность: 84%

- Слайдов: 31

- Просмотров: 5198

- Скачиваний: 2314

- Размер: 0.39 MB

- Онлайн: Да

- Формат: ppt / pptx

Примеры похожих презентаций

Урок-расследование - Драма А.Н. Островского «Бесприданница» (психологическое расследование мотива торговли)

Урок-расследование - Драма А.Н. Островского «Бесприданница» (психологическое расследование мотива торговли) Обмен, торговля, реклама

Обмен, торговля, реклама Обмен, торговля, реклама

Обмен, торговля, реклама Мировое хозяйство и международная торговля

Мировое хозяйство и международная торговля Силы в природе (Сыктывкарский торгово-технологический техникум)

Силы в природе (Сыктывкарский торгово-технологический техникум) Обмен - Торговля - Реклама

Обмен - Торговля - Реклама Ярмарка. Это«большой торговый съезд и привоз товаров в сезонное время года, большой сельский базар», — такое понятие о ярмарке дает владимир иванович даль в своем знаменитом «толковом словаре живого великорусского языка».

Ярмарка. Это«большой торговый съезд и привоз товаров в сезонное время года, большой сельский базар», — такое понятие о ярмарке дает владимир иванович даль в своем знаменитом «толковом словаре живого великорусского языка».

Слайды и текст этой онлайн презентации

Слайд 1

Аудит в торговле «Торговые операции»

Преподаватель: Навка О.И.

Мурманск 2019

Преподаватель: Навка О.И.

Мурманск 2019

Слайд 2

Учет поступления товаров в оптовой торговле

Аналитический учет поступления товаров в оптовой торговле ведется на складах и в бухгалтерии. Документами первичного учета, на основании которых принимаются на оптовый склад товары, являются товарно-транспортные накладные, счета-фактуры и другие сопроводительные документы. Эти документы материально-ответственные лица вместе с товарными отчетами сдают в бухгалтерию. Поступление товаров и тары в оптовой торговле отражается по дебету счета 41 «Товары», по субсчетам: 41/1 «Товары на складах» 41/3 «Тара под товаром и порожняя» Тару, отвечающую признакам основных средств, учитывают на счете 01 «Основные средства», а служащую для хозяйственных нужд и не относящуюся к основным средствам – на счете 10 «Материалы».

Аналитический учет поступления товаров в оптовой торговле ведется на складах и в бухгалтерии. Документами первичного учета, на основании которых принимаются на оптовый склад товары, являются товарно-транспортные накладные, счета-фактуры и другие сопроводительные документы. Эти документы материально-ответственные лица вместе с товарными отчетами сдают в бухгалтерию. Поступление товаров и тары в оптовой торговле отражается по дебету счета 41 «Товары», по субсчетам: 41/1 «Товары на складах» 41/3 «Тара под товаром и порожняя» Тару, отвечающую признакам основных средств, учитывают на счете 01 «Основные средства», а служащую для хозяйственных нужд и не относящуюся к основным средствам – на счете 10 «Материалы».

Слайд 3

Товары на балансе в оптовой организации учитываются по покупным ценам. Расходы по заготовке и доставке товаров при этом могут собираться на счете 44 «Расходы на продажу», а также, когда они осуществляются сторонними организациями за счет торгового предприятия, могут быть учтены в учетной стоимости товара. Конкретный способ учета данных расходов должен предусматриваться учетной политикой организации.

Слайд 4

Для учета товаров, принятых на хранение (если, например, возникли вопросы, связанные с оплатой товара, или по условиям договора товары запрещено продавать до их оплаты), используется забалансовый счет 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Учет товаров, принятых на комиссию оптовыми организациями от организаций-комиссионеров в соответствии с заключенными договорами, ведется на счете 004 «Товары, принятые на комиссию».

Слайд 5

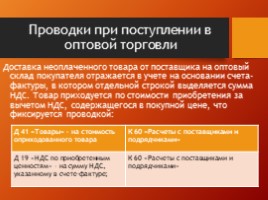

Проводки при поступлении в оптовой торговли

Доставка неоплаченного товара от поставщика на оптовый склад покупателя отражается в учете на основании счета-фактуры, в котором отдельной строкой выделяется сумма НДС. Товар приходуется по стоимости приобретения за вычетом НДС, содержащегося в покупной цене, что фиксируется проводкой:

Д 41 «Товары» - на стоимость оприходованного товара К 60 «Расчеты с поставщиками и подрядчиками»

Д 19 «НДС по приобретенным ценностям» – на сумму НДС, указанному в счете-фактуре; К 60 «Расчеты с поставщиками и подрядчиками»

Доставка неоплаченного товара от поставщика на оптовый склад покупателя отражается в учете на основании счета-фактуры, в котором отдельной строкой выделяется сумма НДС. Товар приходуется по стоимости приобретения за вычетом НДС, содержащегося в покупной цене, что фиксируется проводкой:

Д 41 «Товары» - на стоимость оприходованного товара К 60 «Расчеты с поставщиками и подрядчиками»

Д 19 «НДС по приобретенным ценностям» – на сумму НДС, указанному в счете-фактуре; К 60 «Расчеты с поставщиками и подрядчиками»

Слайд 6

В последствии, после того как товар будет оплачен поставщику, покупатель засчитывает НДС при расчетах с бюджетом независимо от факта реализации данных товаров, что отражается записью на сумму НДС по оплаченным и поступившим товарам:

Дебет счета 68 «Расчеты по налогам и сборам»

Кредит счета 19 «НДС по приобретенным ценностям»

Слайд 7

Покупка товаров у предпринимателей без образования юридического лица осуществляется предприятиями торговли на основе договоров купли-продажи при наличии патента и документа, удостоверяющего личность предпринимателя. Операции по закупке товаров у данной категории продавцов отражаются в учете через счет 76 «Расчеты с разными дебиторами и кредиторами».

Слайд 8

Закупка товаров у населения (физического лица) производится с оформлением акта закупки, утвержденного руководителем предприятия, в котором в обязательном порядке указываются паспортные данные физического лица-продавца. При этом НДС не уплачивается, поэтому сумма налога по счету 19 не отражается.

Такие операции могут быть проведены через подотчетных лиц, что отражается бухгалтерской записью:

Дебет счета 41 «Товары»

Кредит счета 71 «Расчеты с подотчетными лицами»

Слайд 9

Учет поступления товаров в розничной торговле

Для учета поступления товаров на предприятиях розничной торговли используется счет 41 «Товары», субсчета 41-2 «Товары в розничной торговле», 41-3 «Тара под товаром и порожняя» (в то время как учет товаров в оптовой торговле ведут по другому субсчету). Оборот по дебету этого счета также показывает общую стоимость товаров, поступивших в торговое предприятие, оборот по кредиту – выбытие товаров, дебетовое сальдо отражает остаток товаров на конец отчетного периода. Учет товаров, принятых на ответственное хранение, на комиссию, ведется аналогично учету их в оптовой торговле.

Для учета поступления товаров на предприятиях розничной торговли используется счет 41 «Товары», субсчета 41-2 «Товары в розничной торговле», 41-3 «Тара под товаром и порожняя» (в то время как учет товаров в оптовой торговле ведут по другому субсчету). Оборот по дебету этого счета также показывает общую стоимость товаров, поступивших в торговое предприятие, оборот по кредиту – выбытие товаров, дебетовое сальдо отражает остаток товаров на конец отчетного периода. Учет товаров, принятых на ответственное хранение, на комиссию, ведется аналогично учету их в оптовой торговле.

Слайд 10

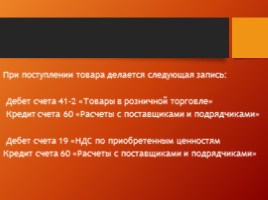

При поступлении товара делается следующая запись:

Дебет счета 41-2 «Товары в розничной торговле»

Кредит счета 60 «Расчеты с поставщиками и подрядчиками»

Дебет счета 19 «НДС по приобретенным ценностям

Кредит счета 60 «Расчеты с поставщиками и подрядчиками»

Слайд 11

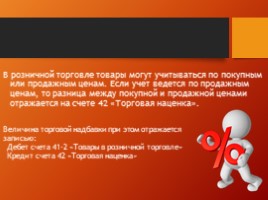

В розничной торговле товары могут учитываться по покупным или продажным ценам. Если учет ведется по продажным ценам, то разница между покупной и продажной ценами отражается на счете 42 «Торговая наценка».

Величина торговой надбавки при этом отражается записью: Дебет счета 41-2 «Товары в розничной торговле» Кредит счета 42 «Торговая наценка»

Величина торговой надбавки при этом отражается записью: Дебет счета 41-2 «Товары в розничной торговле» Кредит счета 42 «Торговая наценка»

Слайд 12

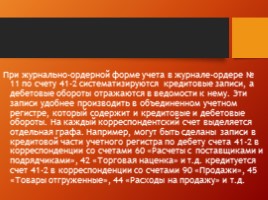

При журнально-ордерной форме учета в журнале-ордере № 11 по счету 41-2 систематизируются кредитовые записи, а дебетовые обороты отражаются в ведомости к нему. Эти записи удобнее производить в объединенном учетном регистре, который содержит и кредитовые и дебетовые обороты. На каждый корреспондентский счет выделяется отдельная графа. Например, могут быть сделаны записи в кредитовой части учетного регистра по дебету счета 41-2 в корреспонденции со счетами 60 «Расчеты с поставщиками и подрядчиками», 42 «Торговая наценка» и т.д. кредитуется счет 41-2 в корреспонденции со счетами 90 «Продажи», 45 «Товары отгруженные», 44 «Расходы на продажу» и т.д.

Слайд 13

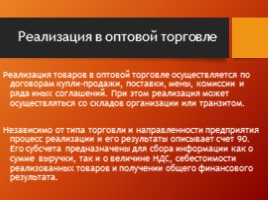

Реализация в оптовой торговле

Реализация товаров в оптовой торговле осуществляется по договорам купли-продажи, поставки, мены, комиссии и ряда иных соглашений. При этом реализация может осуществляться со складов организации или транзитом. Независимо от типа торговли и направленности предприятия процесс реализации и его результаты описывает счет 90. Его субсчета предназначены для сбора информации как о сумме выручки, так и о величине НДС, себестоимости реализованных товаров и получении общего финансового результата.

Реализация товаров в оптовой торговле осуществляется по договорам купли-продажи, поставки, мены, комиссии и ряда иных соглашений. При этом реализация может осуществляться со складов организации или транзитом. Независимо от типа торговли и направленности предприятия процесс реализации и его результаты описывает счет 90. Его субсчета предназначены для сбора информации как о сумме выручки, так и о величине НДС, себестоимости реализованных товаров и получении общего финансового результата.

Слайд 14

Счет 90 в бухгалтерском учете является активно-пассивным, в кредите указываются суммы, увеличивающие доход организации, а в дебете отражаются результаты расходов. Именно сюда производят списание реализованных товаров со счета 41 и издержек обращения — счет 44.

Согласно ПБУ 5/01 все прямые расходы, связанные с закупкой ТМЦ, должны быть включены в себестоимость. К прямым затратам относятся доставка, таможенные пошлины, посреднические, информационные и консультационные услуги, невозмещаемые налоги, страхование и пр. Такие расходы отражаются проводкой: Д 41 К 60.

Слайд 15

Продажа оптового товара, как правило, осуществляется крупными партиями определенному покупателю. Данная операция сопровождается следующими проводками:

Д 62 К 90/1 — реализация ТМЦ покупателю;

Д 90/3 К 68 — начислен НДС с реализации;

Д 90/2 К 41 — списание реализованных ТМЦ по фактической себестоимости.

Слайд 16

При реализации товара оптовый продавец получает доход, который он отражает в бухгалтерском и в налоговом учете. Учет бухгалтерских доходов оптовые организации, как и все остальные коммерческие фирмы, ведут в соответствии с нормами Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 6 мая 1999 г. N 32н. В силу п. 5 ПБУ 9/99 выручка от продажи товаров признается доходом от обычных видов деятельности оптовой торговой компании.

Если в отношении денежных средств и иных активов, полученных организацией в качестве оплаты, не выполнено хотя бы одно из перечисленных условий, то в бухгалтерском учете оптового продавца признается кредиторская задолженность, а не выручка.

Слайд 17

Причем отражение выручки в бухгалтерском учете происходит при одновременном выполнении у продавца условий, установленных п. 12 ПБУ 9/99, а именно:

выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом;

сумма выручки может быть определена;

имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Такая уверенность появляется в том случае, если организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива;

право собственности на товар перешло от продавца к покупателю;

расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Слайд 18

Реализация в розничной торговле

В розничной торговле продажа товаров оформляется выдачей чека ККМ и отражением дневной выручки (выручки за смену) каждого кассира-операциониста. Синтетический учет розничной продажи ведется на счете 90 «Продажи». При этом по дебету отражается себестоимость, расходы на реализацию, акциз и НДС. По кредиту отражается продажная стоимость товаров вместе с НДС. К счету 90 "Продажи" могут быть открыты субсчета: 90/1 "Выручка"; 90/2 "Себестоимость продаж"; 90/3 "Налог на добавленную стоимость"; 90/4 "Акцизы"; 90/9 "Прибыль/убыток от продаж".

В розничной торговле продажа товаров оформляется выдачей чека ККМ и отражением дневной выручки (выручки за смену) каждого кассира-операциониста. Синтетический учет розничной продажи ведется на счете 90 «Продажи». При этом по дебету отражается себестоимость, расходы на реализацию, акциз и НДС. По кредиту отражается продажная стоимость товаров вместе с НДС. К счету 90 "Продажи" могут быть открыты субсчета: 90/1 "Выручка"; 90/2 "Себестоимость продаж"; 90/3 "Налог на добавленную стоимость"; 90/4 "Акцизы"; 90/9 "Прибыль/убыток от продаж".

Слайд 19

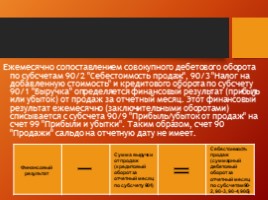

Ежемесячно сопоставлением совокупного дебетового оборота по субсчетам 90/2 "Себестоимость продаж", 90/3 "Налог на добавленную стоимость" и кредитового оборота по субсчету 90/1 "Выручка" определяется финансовый результат (прибыль или убыток) от продаж за отчетный месяц. Этот финансовый результат ежемесячно (заключительными оборотами) списывается с субсчета 90/9 "Прибыль/убыток от продаж" на счет 99 "Прибыли и убытки". Таким образом, счет 90 "Продажи" сальдо на отчетную дату не имеет.

Финансовый результат Сумма выручки от продаж (кредитовый оборот за отчетный месяц по субсчету 90-1) Себестоимость продаж (суммарный дебетовый оборот за отчетный месяц по субсчетам 90-2, 90-3, 90-4, 90-5)

Финансовый результат Сумма выручки от продаж (кредитовый оборот за отчетный месяц по субсчету 90-1) Себестоимость продаж (суммарный дебетовый оборот за отчетный месяц по субсчетам 90-2, 90-3, 90-4, 90-5)

Слайд 20

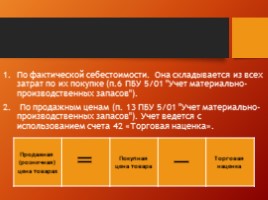

По фактической себестоимости. Она складывается из всех затрат по их покупке (п.6 ПБУ 5/01 "Учет материально-производственных запасов").

По продажным ценам (п. 13 ПБУ 5/01 "Учет материально-производственных запасов"). Учет ведется с использованием счета 42 «Торговая наценка».

Продажная (розничная) цена товарах Покупная цена товара Торговая наценка

Продажная (розничная) цена товарах Покупная цена товара Торговая наценка

Слайд 21

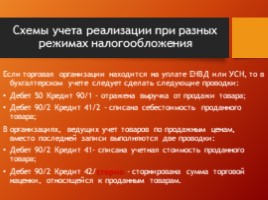

Схемы учета реализации при разных режимах налогообложения

Если торговая организации находится на уплате ЕНВД или УСН, то в бухгалтерском учете следует сделать следующие проводки: Дебет 50 Кредит 90/1 - отражена выручка от продажи товара; Дебет 90/2 Кредит 41/2 - списана себестоимость проданного товара; В организациях, ведущих учет товаров по продажным ценам, вместо последней записи выполняются две проводки: Дебет 90/2 Кредит 41- списана учетная стоимость проданного товара; Дебет 90/2 Кредит 42/сторно - сторнирована сумма торговой наценки, относящейся к проданным товарам.

Если торговая организации находится на уплате ЕНВД или УСН, то в бухгалтерском учете следует сделать следующие проводки: Дебет 50 Кредит 90/1 - отражена выручка от продажи товара; Дебет 90/2 Кредит 41/2 - списана себестоимость проданного товара; В организациях, ведущих учет товаров по продажным ценам, вместо последней записи выполняются две проводки: Дебет 90/2 Кредит 41- списана учетная стоимость проданного товара; Дебет 90/2 Кредит 42/сторно - сторнирована сумма торговой наценки, относящейся к проданным товарам.

Слайд 22

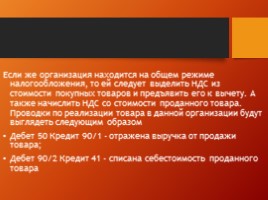

Если же организация находится на общем режиме налогообложения, то ей следует выделить НДС из стоимости покупных товаров и предъявить его к вычету. А также начислить НДС со стоимости проданного товара. Проводки по реализации товара в данной организации будут выглядеть следующим образом

Дебет 50 Кредит 90/1 - отражена выручка от продажи товара;

Дебет 90/2 Кредит 41 - списана себестоимость проданного товара

Слайд 23

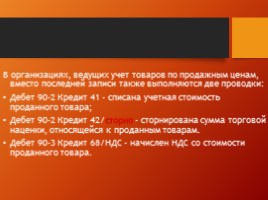

В организациях, ведущих учет товаров по продажным ценам, вместо последней записи также выполняются две проводки:

Дебет 90-2 Кредит 41 - списана учетная стоимость проданного товара;

Дебет 90-2 Кредит 42/сторно - сторнирована сумма торговой наценки, относящейся к проданным товарам.

Дебет 90-3 Кредит 68/НДС - начислен НДС со стоимости проданного товара.

Слайд 24

Практические задания

Слайд 25

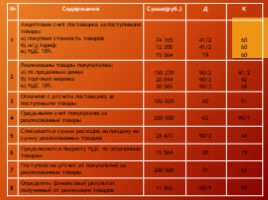

№ Содержание Сумма(руб.) Д К

1 Акцептован счет поставщика за поступившие товары: а) покупная стоимость товаров б) ж/д тариф в) НДС 18% 74 165 12 300 15 564 41/2 41/2 19 60 60 60

2 Реализованы товары покупателям: а) по продажным ценам б) торговая наценка в) НДС 18% 150 270 20 694 30 585 90/2 90/2 90/3 41/2 42 68

3 Оплачено с р/счета поставщику за поступившие товары 102 029 60 51

4 Предъявлен счет покупателю за реализованные товары 200 500 62 90/1

5 Списывается сумма расходов на продажу на сумму реализованных товаров 28 473 90/2 44

6 Предъявляется бюджету НДС по оплаченным товарам 15 564 68 19

7 Поступило на р/счет от покупателей за реализованные товары 200 500 51 62

8 Определить финансовый результат полученный от реализации товаров 11 866 90/9 99

1 Акцептован счет поставщика за поступившие товары: а) покупная стоимость товаров б) ж/д тариф в) НДС 18% 74 165 12 300 15 564 41/2 41/2 19 60 60 60

2 Реализованы товары покупателям: а) по продажным ценам б) торговая наценка в) НДС 18% 150 270 20 694 30 585 90/2 90/2 90/3 41/2 42 68

3 Оплачено с р/счета поставщику за поступившие товары 102 029 60 51

4 Предъявлен счет покупателю за реализованные товары 200 500 62 90/1

5 Списывается сумма расходов на продажу на сумму реализованных товаров 28 473 90/2 44

6 Предъявляется бюджету НДС по оплаченным товарам 15 564 68 19

7 Поступило на р/счет от покупателей за реализованные товары 200 500 51 62

8 Определить финансовый результат полученный от реализации товаров 11 866 90/9 99

Слайд 26

Расчет торговой наценки и финансового результата

Кредитовое сальдо на начало месяца Торговая наценка Торговая наценка Остаток товаров на начало месяца Поступило товаров Продано товаров Остаток товаров на конец месяца Средний % торговой наценки ∑ торг. наценки на остаток товара ∑ наценки на проданные товара

Кредитовое сальдо на начало месяца Д К Остаток товаров на начало месяца Поступило товаров Продано товаров Остаток товаров на конец месяца Средний % торговой наценки ∑ торг. наценки на остаток товара ∑ наценки на проданные товара

1 2 3 4 5 6 7 8 9 10

28 325 - 119 224 86 465 150 270 55 419 13,77 7 631 20 694

99

Д

К

150 270 20 694 30 585 28 473

200 500

188 634

200 500

11 866

Кредитовое сальдо на начало месяца Торговая наценка Торговая наценка Остаток товаров на начало месяца Поступило товаров Продано товаров Остаток товаров на конец месяца Средний % торговой наценки ∑ торг. наценки на остаток товара ∑ наценки на проданные товара

Кредитовое сальдо на начало месяца Д К Остаток товаров на начало месяца Поступило товаров Продано товаров Остаток товаров на конец месяца Средний % торговой наценки ∑ торг. наценки на остаток товара ∑ наценки на проданные товара

1 2 3 4 5 6 7 8 9 10

28 325 - 119 224 86 465 150 270 55 419 13,77 7 631 20 694

99

Д

К

150 270 20 694 30 585 28 473

200 500

188 634

200 500

11 866

Слайд 27

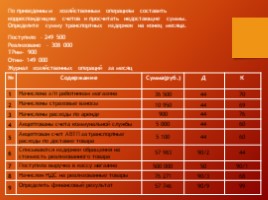

По приведенным хозяйственным операциям составить корреспонденцию счетов и просчитать недостающие суммы. Определите сумму транспортных издержек на конец месяца.

Поступило – 249 500 Реализовано – 308 000 ТРнм- 900 Отнм- 149 000 Журнал хозяйственных операций за месяц

№ Содержание Сумма(руб.) Д К

1 Начислена з/п работникам магазина 36 500 44 70

2 Начислены страховые взносы 10 950 44 69

3 Начислены расходы по аренде 900 44 76

4 Акцептованы счета коммунальной службы 5 000 44 60

5 Акцептован счет АВТП за транспортные расходы по доставке товара 5 100 44 60

6 Списываются издержки обращения на стоимость реализованного товара 57 983 90/2 44

7 Поступила выручка в кассу магазина 500 000 50 90/1

8 Начислен НДС на реализованные товары 76 271 90/3 68

9 Определить финансовый результат 57 746 90/9 99

Поступило – 249 500 Реализовано – 308 000 ТРнм- 900 Отнм- 149 000 Журнал хозяйственных операций за месяц

№ Содержание Сумма(руб.) Д К

1 Начислена з/п работникам магазина 36 500 44 70

2 Начислены страховые взносы 10 950 44 69

3 Начислены расходы по аренде 900 44 76

4 Акцептованы счета коммунальной службы 5 000 44 60

5 Акцептован счет АВТП за транспортные расходы по доставке товара 5 100 44 60

6 Списываются издержки обращения на стоимость реализованного товара 57 983 90/2 44

7 Поступила выручка в кассу магазина 500 000 50 90/1

8 Начислен НДС на реализованные товары 76 271 90/3 68

9 Определить финансовый результат 57 746 90/9 99

Слайд 28

Расчет издержек обращения и финансового результат

Транспортные расходы на начало месяца Обороты Обороты Остаток т/р на начало месяца Поступило товаров Продано товаров Остаток товаров на конец месяца Средний % транспортных расходов Транспортные расходы на конец месяца

Транспортные расходы на начало месяца Д (Д40К60) К (90/2К44) Остаток т/р на начало месяца Поступило товаров Продано товаров Остаток товаров на конец месяца Средний % транспортных расходов Транспортные расходы на конец месяца

1 2 3 4 5 6 7 8 9

900 5100 57 983 149 000 249 500 308 000 90 500 1,51 1 367

Д 99 К

308 000 57 983 76 271

500 000

442 254

500 000

57 746

Транспортные расходы на начало месяца Обороты Обороты Остаток т/р на начало месяца Поступило товаров Продано товаров Остаток товаров на конец месяца Средний % транспортных расходов Транспортные расходы на конец месяца

Транспортные расходы на начало месяца Д (Д40К60) К (90/2К44) Остаток т/р на начало месяца Поступило товаров Продано товаров Остаток товаров на конец месяца Средний % транспортных расходов Транспортные расходы на конец месяца

1 2 3 4 5 6 7 8 9

900 5100 57 983 149 000 249 500 308 000 90 500 1,51 1 367

Д 99 К

308 000 57 983 76 271

500 000

442 254

500 000

57 746

Слайд 29

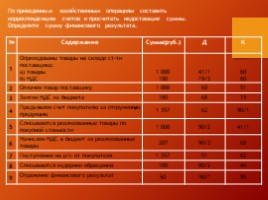

По приведенным хозяйственным операциям составить корреспонденцию счетов и просчитать недостающие суммы. Определите сумму финансового результата.

№ Содержание Сумма(руб.) Д К

1 Оприходованы товары на складе ст-ти поставщика: а) товары б) НДС 1 000 180 41/1 19/3 60 60

2 Оплачен товар поставщику 1 000 60 51

3 Зачтен НДС из бюджета 180 68 19

4 Предъявлен счет покупателю за отгруженную продукцию 1 357 62 90/1

5 Списываются реализованные товары по покупной стоимости 1 000 90/2 41/1

6 Начислен НДС в бюджет за реализованные товары 207 90/3 68

7 Поступление на р/с от покупателя 1 357 51 62

8 Списываются издержки обращения 100 90/2 44

9 Отражение финансового результат 50 90/* 99

№ Содержание Сумма(руб.) Д К

1 Оприходованы товары на складе ст-ти поставщика: а) товары б) НДС 1 000 180 41/1 19/3 60 60

2 Оплачен товар поставщику 1 000 60 51

3 Зачтен НДС из бюджета 180 68 19

4 Предъявлен счет покупателю за отгруженную продукцию 1 357 62 90/1

5 Списываются реализованные товары по покупной стоимости 1 000 90/2 41/1

6 Начислен НДС в бюджет за реализованные товары 207 90/3 68

7 Поступление на р/с от покупателя 1 357 51 62

8 Списываются издержки обращения 100 90/2 44

9 Отражение финансового результат 50 90/* 99

Слайд 30

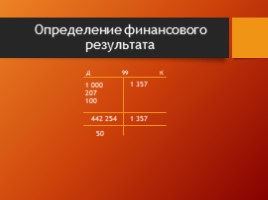

Определение финансового результата

1 000 207 100

1 357

50

1 357

442 254

Д 99 К

1 000 207 100

1 357

50

1 357

442 254

Д 99 К

Слайд 31

Спасибо за внимание

^ Наверх

X

Благодарим за оценку!

Мы будем признательны, если Вы так же поделитесь этой презентацией со своими друзьями и подписчиками.