Слайды и текст этой онлайн презентации

Слайд 1

Презентация на тему: «Финансы организаций»

Выполнил преподаватель

Фролова О.С.

Слайд 2

Вопросы

Место финансов предприятий в системе финансов

Сущность денежного хозяйства предприятий и его взаимосвязь с категорией финансы предприятий

Принципы организации денежного хозяйства предприятий

Слайд 3

Финансы предприятий

Финансы предприятий – это система денежных отношений по поводу формирования и использования предприятиями денежных средств (фондов) для производства товаров и услуг; построенная на взаимоотношениях с государством в рамках возложенных на него функций.

Слайд 4

Сущность денежного хозяйства предприятий и его взаимосвязь с категорией финансы предприятий

Денежное хозяйство предприятий – это система денежных отношений по формированию и использованию денежного капитала и потоков денежных средств для осуществления производственной и инвестиционной деятельности с целью укрепления конкурентоспособности и инвестиционной привлекательности бизнеса.

Слайд 5

Денежный капитал

Денежный капитал – это денежные средства, привлекаемые предприятием с рынка денежного капитала, из бюджета, а также создаваемые самим предприятием, за счет которых формируется имущество, необходимое для ведения предпринимательской деятельности

Слайд 6

Структура денежного капитала

Собственный капитал;

Заемный капитал;

Привлеченный капитал.

Слайд 7

Собственный капитал

Структура собственного капитала:

Уставный капитал;

Добавочный капитал;

Резервный капитал;

Накопленная прибыль (непокрытые убытки)

Слайд 8

Заемный капитал

Долгосрочные пассивы

Краткосрочные пассивы

Слайд 9

Долгосрочные пассивы

Займы;

Облигационный заем;

Инвестиционный кредит;

Долгосрочный кредит;

Лизинг

Слайд 10

Краткосрочные пассивы

Краткосрочные займы и кредиты;

Задолженность по заработной плате;

Задолженность перед внебюджетными фондами;

Задолженность перед бюджетом;

Коммерческий кредит;

Вексельный кредит.

Слайд 11

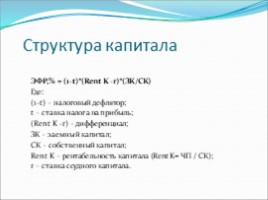

Структура капитала

ЭФР,% = (1-t)*(Rent K -r)*(ЗК/СК)

Где:

(1-t) – налоговый дефлятор;

t – ставка налога на прибыль;

(Rent K -r) – дифференциал;

ЗК – заемный капитал;

СК – собственный капитал;

Rent K – рентабельность капитала (Rent K= ЧП / СК);

r – ставка ссудного капитала.

Слайд 12

Структура основного капитала

Реальный основной капитал

-действующее амортизируемое имущество

- незавершенные затраты на строительство

Наматериальные активы

- патенты, лицензии, товарные знаки

Слайд 13

Основные средства (Долгосрочные активы)

Земля;

Здания и сооружения;

Производственное оборудование;

Транспорт;

Долгосрочные финансовые вложения;

Нематериальные активы

Слайд 14

Источники воспроизводства ОС

Собственный капитал (амортизация, чистая прибыль);

Долгосрочные кредиты;

Бюджетные ассигнование;

прочие

Слайд 15

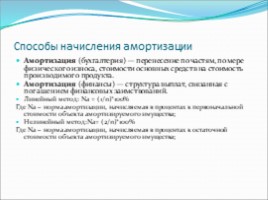

Способы начисления амортизации

Амортизация (бухгалтерия) — перенесение по частям, по мере физического износа, стоимости основных средств на стоимость производимого продукта.

Амортизация (финансы) — структура выплат, связанная с погашением финансовых заимствований.

Линейный метод: Na = (1/n)*100%

Где Na – норма амортизации, начисляемая в процентах к первоначальной стоимости объекта амортизируемого имущества;

Нелинейный метод:Na= (2/n)*100%

Где Na – норма амортизации, начисляемая в процентах к остаточной стоимости объекта амортизируемого имущества;

Слайд 16

Показатели движения и использования основных средств

Фондоотдача - выпуск продукции на единицу стоимости производственных основных фондов:

Где:

В – выручка от реализации;

Сср – среднегодовая стоимость имущества

Слайд 17

Виды лизинга

Финансовый лизинг — такой вид имущественных отношений, при котором предмет лизинга передается лизингополучателю на срок, соизмеримый по продолжительности со сроком полной амортизации предмета лизинга или превышающий его. Предмет лизинга переходит в собственность лизингополучателя по истечении срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем полной суммы.

Возвратный лизинг — разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель.

Оперативный лизинг — вид лизинга, при котором лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок во временное владение и пользование. По истечении срока действия договора лизинга и при условии выплаты лизингополучателем полной суммы, предусмотренной договором, предмет лизинга возвращается лизингодателю.

Слайд 18

Основные признаки, характеризующие лизинг:

лизингодатель приобретает имущество не для собственного использования, а специально для передачи его в лизинг Лизингополучателю;

право выбора имущества и его продавца принадлежит Лизингополучателю;

продавец имущества знает, что имущество специально приобретается для сдачи его в лизинг; имущество непосредственно поставляется Лизингополучателю и принимается им в эксплуатацию;

претензии по качеству имущества, его комплектности, исправлению дефектов в гарантийный срок Лизингополучатель направляет непосредственно продавцу имущества;

риск случайной гибели и порчи имущества переходит от Продавца к Лизингополучателю после подписания акта приемки-сдачи имущества.

Слайд 19

2. Структура оборотного капитала

Оборотные средства

оборотные операционные фонды,

фонды обращения (дебиторская задолженность, деньги в кассе и на расчетном счете)

Краткосрочные финансовые вложения

вложения на денежном рынке (депозитный счет, высоколиквидные ценные бумаги), займы другим предприятиям

Слайд 20

Целью управления оборотным капиталом является определение оптимальных объёма и структуры оборотных средств, а также источников их финансирования. Для достижения этой цели необходимо определить баланс между объёмом оборотных средств и риском потери ликвидности.

Слайд 21

`

СПАСИБО ЗА ВНИМАНИЕ !

Квест на лучшую организацию деятельности юнармейских постов

Квест на лучшую организацию деятельности юнармейских постов Деловая игра «Финансовая шифровка»

Деловая игра «Финансовая шифровка» Социально-экономические методы в организации социальной работы в учреждениях социальной защиты

Социально-экономические методы в организации социальной работы в учреждениях социальной защиты Организация системы контроля качества образования

Организация системы контроля качества образования Основы организации страхового дела в Российской Федерации

Основы организации страхового дела в Российской Федерации Технология организации групповой работы в начальной школе

Технология организации групповой работы в начальной школе Общий алгоритм работы образовательной организации с обучающимися с самоповреждающим и суицидальным поведением

Общий алгоритм работы образовательной организации с обучающимися с самоповреждающим и суицидальным поведением